Zaplanuj finanse

Jak inwestować w niepewnych i niestabilnych czasach?

W okresach dużych wahań rynkowych inwestorzy szukają alternatywnych instrumentów i narzędzi, które są odporne na duże straty i ryzyko giełdowe. Oto kilka opcji do rozważenia.

2022 był trudnym rokiem dla inwestorów, ponieważ wszystkie trzy główne indeksy rynkowe spadły jednocześnie i odnotowały największy spadek od czasu kryzysu mieszkaniowego w 2008 roku.

Giełda na pewno jest w lepszym miejscu niż roku temu, ale musimy pozostać czujni, gdyż rynki cały czas charakteryzują się duża niestabilnością.

Zdywersyfikowanie naszego portfela inwestycyjnego odgrywa ważną rolę w ograniczaniu ryzyka i osiąganiu trwałego wzrostu, dlatego dobrym pomysłem może być rozważenie alternatywnych lub niekonwencjonalnych metod inwestowania i oszczędzania.

Oto kilka opcji, które warto wziąć pod uwagę:

Nieruchomości

Generalnie inwestowanie w nieruchomości wiąże się z zakupem mieszkania lub domu z założeniem wynajmu w celu uzyskania dodatkowego dochodu lub w nadziei, że wartość inwestycji wzrośnie. Może to być świetny sposób na pomnożenie swojego majątku, ale wiąże się to również z pewnym ryzykiem.

Na przykład możemy mieć trudności z wynajęciem nieruchomości, co z kolei pociąga za sobą problemy ze spłatą kredytu hipotecznego. Istnieje również ryzyko załamania na rynku mieszkaniowym, co może być spowodowane wysokim oprocentowaniem pożyczek.

Ponadto zarządzanie wynajmowaną nieruchomością bywa często uciążliwe ze względu na trudnych najemców, koszty utrzymania lub inne dodatkowe wyzwania związane z biznesem wynajmowania.

Ważne jest, aby dokładnie przeanalizować swoją nieruchomość inwestycyjną i mieć plan pokrycia tradycyjnych kosztów z nią związanych na wypadek trudnych i nieprzewidzianych sytuacji.

Dzieła sztuki i przedmioty kolekcjonerskie

Dzieła sztuki i przedmioty kolekcjonerskie to historycznie domena bogatych, ale mogą być wykorzystywane przez niektórych inwestorów szukających bardziej kreatywnych sposobów na osiągnięcie długoterminowego zysku. Często ich wartość jest budowana wokół rzadkości lub szumu medialnego, co oznacza, że ceny tego typu przedmiotów mogą się znacznie wahać.

Bardzo ważne jest, aby mieć dobre rozeznanie i warto inwestować w przedmioty, które mają też dla nas jakąś wartość i będziemy cieszyć się ich posiadaniem, gdyby inwestycja okazała się niezyskowna.

Większość przedmiotów kolekcjonerskich, takich jak samochody, antyki, wino lub wysokiej klasy pamiątki sportowe, charakteryzują się wyższą ceną, co wyklucza wielu inwestorów detalicznych.

Nowoczesne firmy, takie jak Collectable i Rally, dają teraz możliwość zainwestowania w tylko część wartości tych przedmiotów, dzięki czemu, chociaż nie jesteśmy w stanie zakupić Porsche z 1955 roku, to możemy uczestniczyć w ułamku jego wartości rynkowej.

Konta CD i obligacje rządowe

CD i obligacje skarbowe są często postrzegane jako bezpieczne i konserwatywne inwestycje o niskim ryzyku, są one więc świetną opcją dla tych, którzy chcą trzymać się z dala od rynków w niestabilnych okresach. Oba te produkty są bardzo podobne, zasadniczo działają jako pożyczki, z różnicą tylko komu pożyczane są te pieniądze.

Bankowe CD to inwestycje w banku, które są gwarantowane do $250,000 przez FDIC (Federal Deposit Insurance Corporation). Z drugiej strony obligacje skarbowe są pożyczką dla rządu z określonymi stopami procentowymi na okres 20 lub 30 lat.

Warto wiedzieć, że w czasach wysokiej inflacji banki zwykle podnoszą oprocentowanie na CD, aby ich produkty były bardziej atrakcyjne dla inwestorów.

W tej chwili stopy procentowe są najwyższe od 2008 roku, potencjalnie sygnalizując dobry czas na tego rodzaju inwestycje.

Chociaż obligacje skarbowe również płacą z góry określoną stopę procentową przez określony czas, zwykle tracą na wartości, gdy stopy procentowe rosną, ponieważ nowsze obligacje o wyższych stopach zwrotu stają się bardziej wartościowe.

Annuities

Annuity to produkt finansowy firm ubezpieczeniowych, charakteryzujący się specyficznymi cechami, które sprawiają, że jedni lubią w nie inwestować a inni wolą ich unikać. Najprościej ujmując, jest to kontrakt między firmą ubezpieczeniową i klientem, który wiąże się z pewnymi ograniczeniami, jak na przykład kary za wycofanie pieniędzy przed upływem terminu kontraktu.

Istnieje kilka rodzajów tego produktu, warto więc zapoznać się z dostępnymi opcjami i wybrać to co nam najbardziej odpowiada.

Fixed Annuities to najprostsza forma umowy, może ona obejmować od 1 do 10 lat i gwarantuje stały procent. Kolejna opcja to Variable Annuities, które w przeciwieństwie do “fixed” nie oferują stałego procentu, gdyż część pieniędzy jest inwestowana na giełdzie i uzależniona od wyników rynkowych, co wiąże się oczywiście z większym ryzykiem.

Najbardziej popularna opcja to Fixed Indexed Annuities, gdyż naliczają one odsetki w oparciu o indeksy rynkowe, ale nie są bezpośrednio inwestowane na giełdzie. Dzięki temu mamy możliwość uczestniczenia w zyskach rynkowych i liczyć na duży procent gdy giełda dobrze prosperuje.

W przypadku gdy dany indeks traci pieniądze, nasza polisa zostanie zaksięgowana na 0%, zachowując przy tym aktualną, zamrożoną wartość kapitału. Jest to więc idealny produkt na niepewne czasy, gdyż nasze pieniądze zainwestowane w ten sposób są zabezpieczone na wypadek strat rynkowych i nie musimy martwić się gdy następują duże spadki na giełdzie.

Firmy ubezpieczeniowe oferują obecnie bardzo atrakcyjne oprocentowania, nie mówiąc już o dodatkowych korzyściach, jak jednorazowe bonusy w wysokości 15% czy możliwość pokrycia kosztów opieki długoterminowej w przyszłości.

Możemy na przykład dostać stały procent na poziomie 4.5 – 5.2% przy tylko kilkuletnim kontrakcie, więc jest to bardzo konkurencyjna oferta w porównaniu do CDs w banku, zaznaczając, że tego rodzaju inwestycja nie ma żadnego ryzyka giełdowego i procent jest gwarantowany.

Zanim jednak zdecydujemy się na annuity, warto porównać polisy różnych firm ubezpieczeniowych i skonsultować się z doradcą finansowym, aby upewnić się, że jest to odpowiednie rozwiązanie dla nas.

Ubezpieczenia na życie

Ubezpieczenie na życie było kiedyś dokładnie tym, na co sama nazwa wskazuje: zabezpieczeniem na wypadek śmierci. W razie nieoczekiwanej śmierci ubezpieczony chciał chronić swoją rodzinę, zazwyczaj wykupując terminowe ubezpieczenie na życie na określony okres.

Obecnie firmy ubezpieczeniowe dzięki polisom Whole Life lub Universal Life nie tylko gwarantują nam zabezpieczenie na wypadek naszej śmierci, ale też kumulują fundusze i mogą zapewnić strumień dochodu bez podatku na wszystkie lata emerytalne.

Najbardziej popularne są ubezpieczenia Index Universal Life, które zapewniają ochronę kapitału z potencjałem wzrostu w korelacji z indeksami rynkowymi. Ważne jest, aby zrozumieć, że tego rodzaju polisy nie są bezpośrednio inwestowane na giełdzie, więc tym samym nie podlegają ryzyku giełdowemu, co stanowi ogromną korzyść.

Jednym z największych korzyści dzisiejszych ubezpieczeń na życie jest możliwość dostosowania polisy do swoich potrzeb, korzystając z szerokiej gamy opcji dostępnych jako dodatkowe funkcje, które można dodać/dokupić do polisy ubezpieczeniowej w postaci tzw. riders.

Nowoczesna technologia, zwiększony dostęp do lepszych informacji medycznych i uproszczona ocena ryzyka pomogły firmom ubezpieczeniowym w stworzeniu oferty przyjaznej dla klienta i dostępnej dla szerszego grona odbiorców. Dzięki temu możemy znaleźć polisę ubezpieczeniową, która pasuje do naszej indywidualnej sytuacji i budżetu.

To tylko kilka alternatywnych opcji inwestycyjnych, dzięki którym możemy zabezpieczyć się przed spadkami rynkowymi, które towarzyszą niepewnym i niestabilnym czasom. Po więcej szczegółów zapraszamy do Financial Wealth Alliance.

Oferujemy bezpłatne konsultacje i dysponujemy różnego rodzaju strategiami i produktami, które są odporne na obecne warunki i eliminują lub w znacznym stopniu minimalizują straty rynkowe.

Oferowane przez nas modele inwestycyjne są na bieżąco nadzorowane, analizowane i odpowiednio zmieniane przez zespół doświadczonych managerów, dzięki czemu jesteśmy w stanie ograniczyć ryzyko inwestycyjne.

Nasza firma już od ponad 14 lat zajmuje się planowaniem inwestycyjnym i emerytalnym, działa w oparciu o fiduciary duty czyli zawsze stara się zaproponować najbardziej korzystne dla danego klienta rozwiązania i dopasować je do jego potrzeb.

Pamiętajcie państwo, że kluczem do sukcesu emerytalnego jest właściwa edukacja i zrozumienie wszystkich dostępnych opcji. Zachęcamy również do polubienia naszej strony na Facebooku: ZAPLANUJ FINANSE oraz śledzenia naszego bloga na You Tubie: ZAPLANUJ FINANSE, gdzie na bieżąco doradzamy i informujemy o wszelkich nowościach ze świata finansów.

Dariusz Godlewski

Financial Wealth Alliance

847-312-3454

www.ZaplanujFinanse.com

*Investment advisory services offered through Brookstone Capital Management, LLC (BCM), a registered investment advisor. BCM and Financial Wealth Alliance are independent of each other Insurance products and services are offered and sold through individually licensed and appointed agents. This article is not to be construed as investment advice. It is provided for informational purposes only and it should not be relied upon. It is recommended that you check with your financial advisor, tax professional and legal professionals when making any investment or any change to your investment portfolio. Your investments, insurance and savings vehicles should match your risk tolerance and be suitable as well as what’s best for your personal financial situation.

Foto: istock/Kirk Fisher/ESezer/ rgbspace/ jetcityimage/ pcess609/ oatawa/ BongkarnThanyakij/DragonImages/ PeopleImages/

Zaplanuj finanse

Czy Twoje oszczędności są wystarczająco odporne na inflację i wahania rynkowe?

Na początku kwietnia obserwowaliśmy wyraźne wahania nastrojów na rynkach, związane z niepewnością wokół decyzji Donalda Trumpa w sprawie taryf. Choć wszyscy mamy nadzieję uniknąć wzrostu inflacji czy – co gorsza – recesji, kluczowe jest strategiczne podejście do zmienności rynkowej i nieprzewidywalnych wydarzeń gospodarczych.

To dobry moment, by przypomnieć sobie, że rynki – podobnie jak my – nieustannie się zmieniają. Najważniejsze, aby nie reagować na obecne zmiany impulsywnie, emocjonalnie i pod wpływem strachu. Takie podejście rzadko prowadzi do realizacji celów. Co więcej, może skutecznie oddalić nas od ich osiągnięcia. Emocje są naturalne, ale decyzje finansowe wymagają opanowania, świadomości i długoterminowego spojrzenia.

Co więc powinni zrobić inwestorzy w obliczu dzisiejszej niepewności? Odpowiedź – jak zwykle – zależy od indywidualnej sytuacji. Każdy przypadek jest inny i wymaga dopasowanej strategii.

Jeśli jesteś młody lub do emerytury pozostało Ci jeszcze 10–15 lat

Jeśli do emerytury pozostało Ci jeszcze sporo czasu, najlepszym rozwiązaniem często jest cierpliwość i konsekwentne kontynuowanie inwestycji. W takich przypadkach doskonale sprawdza się zasada znana jako uśrednianie kosztu dolara (ang. dollar-cost averaging). Polega ona na regularnym inwestowaniu niezależnie od bieżącej sytuacji rynkowej – zarówno podczas spadków, jak i wzrostów.

Dzięki temu, w dłuższym horyzoncie czasowym, zyskujesz możliwość rozłożenia ryzyka i potencjalnie osiągasz lepsze wyniki, wykorzystując zmienność rynku na swoją korzyść.

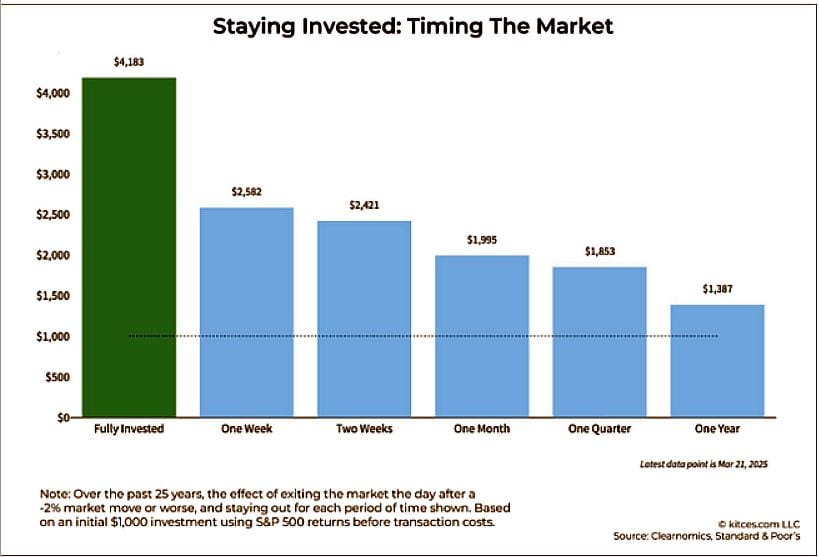

Zobacz poniższy wykres:

Ten wykres jasno pokazuje, że inwestorzy, którzy opuszczają rynek natychmiast po każdym jednodniowym spadku o -2% lub więcej, zazwyczaj osiągają znacznie gorsze wyniki niż ci, którzy pozostają konsekwentnie zainwestowani przez cały okres.

Decyzja o wycofaniu się z rynku nie tylko chroni przed potencjalnymi stratami, ale niestety także pozbawia szansy na udział w najlepszych dniach wzrostu. A to właśnie te dobre dni, choć często trudne do przewidzenia, mają kluczowe znaczenie dla długoterminowych wyników portfela.

Pominięcie zaledwie kilku najlepszych dni na rynku lub powrót do inwestowania dopiero po znacznym odbiciu może znacząco obniżyć łączną stopę zwrotu. Pamiętajmy — podobnie jak w życiu, zła passa nie trwa wiecznie. Lepsze dni wracają. Tak samo jest z rynkiem.

Jeśli jesteś starszy i zbliżasz się do emerytury

W miarę zbliżania się do emerytury, dalsze utrzymywanie całych oszczędności na niestabilnym rynku akcji może okazać się ryzykowne – zwłaszcza w świetle zasady znanej jako ryzyko sekwencji zwrotów.

Oznacza ona, że moment, w którym przechodzisz na emeryturę, ma ogromne znaczenie dla Twojej przyszłości finansowej. Załóżmy, że wszystkie inne warunki są takie same – osoba, która zaczyna wypłacać środki emerytalne w okresie spadków na rynku, może doświadczyć znacznego uszczuplenia oszczędności w dłuższej perspektywie, w porównaniu do tej, która przechodzi na emeryturę w czasie hossy.

To niezwykle ważne, ponieważ saldo Twojego konta emerytalnego jest zazwyczaj najwyższe właśnie na progu emerytury. Niestety, nikt z nas nie dysponuje szklaną kulą i nie jest w stanie przewidzieć, w jakiej fazie cyklu rynkowego się wtedy znajdziemy.

Nie możemy przewidzieć rynku, ale możemy się przygotować.

Jednym z kluczowych kroków jest współpraca z doświadczonym doradcą finansowym oraz dywersyfikacja portfela inwestycyjnego. Choć nie eliminuje ona całkowicie ryzyka, pozwala ograniczyć jego wpływ i zwiększa odporność portfela na wahania w poszczególnych sektorach rynku.

Warto także rozważyć rozwiązania takie jak annuity – produkty, które nie są narażone na ryzyko rynkowe, ale nadal mogą korzystać z potencjalnych wzrostów giełdowych. Dają one szansę na stabilność, a zarazem spokój ducha – szczególnie w trudnych czasach.

Pamiętaj: nie istnieje uniwersalne rozwiązanie dla wszystkich. Twój plan emerytalny powinien być dopasowany do Twojej sytuacji, celów i poziomu tolerancji ryzyka.

Choć mierzenie się z inflacją i zmiennością rynku nie należy do najłatwiejszych wyzwań, nie musi też przeradzać się w finansowy koszmar. Przy odpowiedniej strategii i świadomym podejściu możesz spokojnie przejść przez ten wymagający okres i wyjść z niego silniejszy.

Jeśli potrzebujecie Państwo pomocy w zaplanowania swojej emerytury oraz opracowaniu planu ochrony przed ryzykiem rynkowym, zapraszamy do Financial Wealth Alliance. Nasza firma Financial Wealth Alliance już od ponad 15 lat zajmuje się planowaniem inwestycyjnym i emerytalnym, działa w oparciu o fiduciary duty czyli zawsze dbamy o najlepszy interes naszych klientów.

Współpracujemy z wieloma różnymi firmami i mamy do dyspozycji dużo większy wachlarz strategii i produktów finansowych, niż takie instytucje jak banki czy unie kredytowe. Dzięki temu możemy zaoferować optymalne rozwiązania inwestycyjne i dopasować je do indywidualnych potrzeb każdego klienta.

Pamiętajcie państwo, że kluczem do sukcesu emerytalnego jest właściwa edukacja i zrozumienie wszystkich dostępnych opcji.

Zachęcamy również do polubienia naszej strony na Facebooku: ZAPLANUJ FINANSE oraz śledzenia naszego bloga na You Tubie: ZAPLANUJ FINANSE, gdzie na bieżąco doradzamy i informujemy o wszelkich nowościach ze świata finansów.

Dariusz Godlewski

Financial Wealth Alliance

847-312-3454

www.ZaplanujFinanse.com

*Artykuł ten ma charakter wyłącznie informacyjny i nie należy go traktować jako porady finansowej, podatkowej ani prawnej.*Investment advisory services offered through Brookstone Capital Management, LLC (BCM), a registered investment advisor. BCM and Financial Wealth Alliance are independent of each other Insurance products and services are offered and sold through individually licensed and appointed agents. This article is not to be construed as investment advice. It is provided for informational purposes only and it should not be relied upon. It is recommended that you check with your financial advisor, tax professional and legal professionals when making any investment or any change to your investment portfolio. Your investments, insurance and savings vehicles should match your risk tolerance and be suitable as well as what’s best for your personal financial situation.

Foto: Andrzej Baraniak, istock/Shutthiphong Chandaeng/Ridofranz/ BrianAJackson/ AndreyPopov/

Zaplanuj finanse

Ile naprawdę wiesz o kontach emerytalnych?

W dzisiejszych czasach odpowiedzialność za finansową przyszłość spoczywa na nas samych – a wiedza jest kluczowym narzędziem. Zrozumienie sposobu działania kont emerytalnych i aktywne uczestnictwo w planowaniu to nie luksus — to konieczność. Dlatego przygotowaliśmy krótkie podsumowanie najważniejszych informacji o oszczędzaniu na emeryturę. Niezależnie od tego, czy dopiero rozpoczynasz karierę zawodową, czy jesteś już w połowie drogi do emerytury, zdobyta dziś wiedza i podejmowane decyzje mogą mieć ogromne znaczenie dla Twojej przyszłości.

Plany 401(k): Podstawa nowoczesnego oszczędzania na emeryturę

Plan 401(k) to sponsorowany przez pracodawcę program emerytalny, który pozwala pracownikom odkładać środki z wynagrodzenia przed opodatkowaniem. Wiele firm oferuje także dopasowanie składek (tzw. match) – czyli dodatkowy wkład pracodawcy, co stanowi realne „darmowe pieniądze” na Twoją emeryturę.

Dla pracowników sektora publicznego istnieją podobne programy: 403(b), 457, TSP (Thrift Savings Plan) – różniące się detalami, ale oparte na tej samej idei oszczędzania i inwestowania z myślą o przyszłości.

Korzyści 401(k):

- Składki są opłacane z wynagrodzenia przed opodatkowaniem, co może obniżyć dochód podlegający opodatkowaniu w danym roku.

- Oszczędności rosną odroczone od podatku aż do momentu wypłaty.

- Wypłaty bez kary możliwe są od 59½ roku życia.

- Od 73. roku życia obowiązują wymagane minimalne wypłaty (RMD), które podlegają opodatkowaniu.

Roth 401(k): Alternatywa bez podatków

Niektórzy pracodawcy oferują również opcję Roth 401(k) – tu składki są płacone po opodatkowaniu, dzięki czemu przyszłe wypłaty – zarówno kapitał, jak i zyski – są wolne od podatku, o ile konto istnieje co najmniej 5 lat i spełnione są warunki wiekowe.

Korzyści Roth 401(k):

- Brak RMD w czasie życia właściciela konta

- Wypłaty wolne od podatku dla beneficjentów

Social Security – filar, ale nie jedyne źródło dochodu

Współcześni emeryci mogą spędzić na emeryturze 20, 30, a nawet więcej lat. Choć Social Security wciąż odgrywa ważną rolę, nie powinno być jednak traktowane jako jedyne źródło dochodu po zakończeniu kariery zawodowej. Dlatego tak ważne jest uzupełnienie go o konta emerytalne i prywatne oszczędności.

IRA – Indywidualne Konta Emerytalne: Elastyczność i korzyści podatkowe

Konta IRA powstały w latach 80. XX wieku jako sposób na wspieranie osób, które nie miały dostępu do pracowniczych planów emerytalnych. Głównym celem IRA jest umożliwienie oszczędzania na emeryturę z korzyściami podatkowymi. Choć dostępne są różne rodzaje kont IRA, wszystkie mają wspólny cel: pomóc Ci zbudować stabilne zaplecze finansowe na przyszłość.

Tradycyjne IRA

- Umożliwia odliczenie wpłat od podatku, w zależności od poziomu dochodu i uczestnictwa w planie emerytalnym w miejscu pracy.

- Środki rosną odroczone od podatku, a opodatkowanie następuje dopiero przy wypłacie.

- Wypłaty możliwe bez kary po ukończeniu 59½ roku życia (z pewnymi wyjątkami).

- Obowiązkowe wymagane minimalne wypłaty (RMD) od 73. roku życia.

- Wypłaty są opodatkowane według zwykłej stawki podatku dochodowego.

Roth IRA

- Wpłaty dokonywane są z dochodu po opodatkowaniu — brak ulgi podatkowej przy wpłacie.

- Wypłaty na emeryturze są wolne od podatku, o ile spełnione są warunki IRS (np. konto istnieje co najmniej 5 lat, a właściciel ukończył 59½ roku życia).

- Nie obowiązują RMD w czasie życia właściciela konta.

- Konto może być korzystne dla osób, które spodziewają się być w wyższej grupie podatkowej na emeryturze.

- Pieniądze odziedziczone z Roth IRA również są wolne od podatku

SEP IRA i SIMPLE IRA

Dla osób samozatrudnionych lub właścicieli małych firm, konta SEP IRA i SIMPLE IRA oferują korzystniejszy sposób oszczędzania na emeryturę:

- SEP IRA: Pozwala na wyższe roczne limity składek — szczególnie atrakcyjne dla freelancerów i właścicieli firm.

- SIMPLE IRA: Przeznaczone dla małych firm z maksymalnie 100 pracownikami; proste w obsłudze i korzystne dla obu stron.

- Dzięki ustawie SECURE 2.0 Act, oba typy kont mogą być skonfigurowane jako tradycyjne lub Roth IRA, dając większą elastyczność podatkową.

Warto pamiętać: niezależnie od wybranego typu konta IRA, kluczowe jest regularne oszczędzanie, przemyślana strategia inwestycyjna i świadomość przepisów podatkowych, które mogą wpłynąć na Twoje finanse w przyszłości.

Annuities

Annuities to produkty finansowe, które pozwalają przekształcić zgromadzone oszczędności w gwarantowany miesięczny strumień dochodów na emeryturze. Annuity można sfinansować ze środków przed opodatkowaniem (np. z konta 401(k)) lub po opodatkowaniu (np. z oszczędności prywatnych).

Ważne: Choć annuities mogą zapewnić stabilność finansową, nie są rozwiązaniem dla każdego. Warto skonsultować się z doradcą finansowym, aby dobrać odpowiedni produkt do Twoich celów i sytuacji.

Rodzaje annuit:

- Fixed Annuity – oferuje stałą stopę procentową przez określony czas, zapewniając przewidywalność dochodów.

- Fixed Indexed Annuity (FIA) – zyski zależą od indeksu giełdowego. Oferuje potencjał wzrostu, chroniąc jednocześnie kapitał przed rynkowymi spadkami.

- Variable Annuity – wartość i wypłaty zależą od wyników wybranych inwestycji, może przynieść zyski lub straty w zależności od sytuacji rynkowej.

- Registered Index-Linked Annuity (RILA) – działa podobnie jak Variable Annuity, ale z dodatkowymi gwarancjami ochrony przed spadkami rynkowymi.

Niezależnie od tego, czy dopiero zaczynasz myśleć o emeryturze, czy zbliżasz się już do wieku emerytalnego, nigdy nie jest za późno, by zadbać o swoją przyszłość. Warto poświęcić chwilę, by zgłębić dostępne możliwości i opracować indywidualny plan emerytalny.

Jeśli potrzebujecie Państwo pomocy w zaplanowania swojej emerytury, zapraszamy do Financial Wealth Alliance. Nasza firma Financial Wealth Alliance już od ponad 15 lat zajmuje się planowaniem inwestycyjnym i emerytalnym, działa w oparciu o fiduciary duty czyli zawsze dbamy o najlepszy interes naszych klientów.

Współpracujemy z wieloma różnymi firmami i mamy do dyspozycji dużo większy wachlarz strategii i produktów finansowych, niż takie instytucje jak banki czy unie kredytowe. Dzięki temu możemy zaoferować optymalne rozwiązania inwestycyjne i dopasować je do indywidualnych potrzeb każdego klienta.

Pamiętajcie państwo, że kluczem do sukcesu emerytalnego jest właściwa edukacja i zrozumienie wszystkich dostępnych opcji.

Zachęcamy również do polubienia naszej strony na Facebooku: ZAPLANUJ FINANSE oraz śledzenia naszego bloga na You Tubie: ZAPLANUJ FINANSE, gdzie na bieżąco doradzamy i informujemy o wszelkich nowościach ze świata finansów.

Dariusz Godlewski

Financial Wealth Alliance

847-312-3454

www.ZaplanujFinanse.com

*Artykuł ten ma charakter wyłącznie informacyjny i nie należy go traktować jako porady finansowej, podatkowej ani prawnej.*Investment advisory services offered through Brookstone Capital Management, LLC (BCM), a registered investment advisor. BCM and Financial Wealth Alliance are independent of each other Insurance products and services are offered and sold through individually licensed and appointed agents. This article is not to be construed as investment advice. It is provided for informational purposes only and it should not be relied upon. It is recommended that you check with your financial advisor, tax professional and legal professionals when making any investment or any change to your investment portfolio. Your investments, insurance and savings vehicles should match your risk tolerance and be suitable as well as what’s best for your personal financial situation.

Foto: istock/pinkomelet/intek1/BrianAJackson/brizmaker/AndreyPopov/

Zaplanuj finanse

Jaki jest związek między naszymi dochodami i kosztami Medicare?

Gdy zbliżamy się do emerytury, przede wszystkim skupiamy się na tym, aby mieć wystarczająco dużo dochodów, które pozwolą nam cieszyć się nadchodzącymi latami. Zapominamy bardzo często, że nasz dochód ma wpływ na koszty Medicare w trakcie emerytury. Na szczęście istnieje wiele strategii, które mogą potencjalnie pomóc nam zatrzymać w kieszeni więcej pieniędzy i tym samym mniej wydawać na składki Medicare.

Zrozumienie Medicare

Zacznijmy od wyjaśnienia, jak działa Medicare. Medicare jest podzielony na różne części, z których każda pełni unikalną rolę w dostarczaniu opieki zdrowotnej:

- Część A (ubezpieczenie szpitalne): obejmuje pobyty w szpitalu, opiekę w wykwalifikowanym ośrodku pielęgniarskim, opiekę hospicyjną i ograniczoną opiekę domową. Jest ona zazwyczaj bezpłatna dla większości osób, które kwalifikują się do ubezpieczenia Medicare.

- Część B (ubezpieczenie medyczne): obejmuje wizyty lekarskie, opiekę ambulatoryjną, opiekę domową i usługi profilaktyczne, takie jak wizyty kontrolne, a także trwały sprzęt medyczny (np. wózki inwalidzkie). Ubezpieczenie części B to składka, która jest odliczona od naszego czeku Social Security, jeśli nie wybierzemy Medigap lub części C.

- Część D (ubezpieczenie leków na receptę): pomaga pokryć koszty leków na receptę, w tym niektórych szczepionek. Możemy uzyskać część D jako samodzielny plan wraz z częścią B lub jako część planu Medicare Advantage.

- Medigap (uzupełniające ubezpieczenie Medicare): dodatkowe ubezpieczenie od prywatnych ubezpieczycieli, które pomaga pokryć koszty własne w oryginalnym programie Medicare, takie jak dopłaty i współubezpieczenia. Plany są ujednolicone według liter (np. Plan G, Plan K).

- Część C (plany Medicare Advantage): Prywatne, zatwierdzone przez Medicare plany, które mogą łączyć w sobie ubezpieczenia części A, części B, i często D. Zwykle są ograniczone do dostawców w sieci planu. Mogą mieć różne koszty własne i dodatkowe świadczenia niedostępne w oryginalnym Medicare, takie jak ubezpieczenie wzroku i słuchu.

Co to jest MAGI?

Jest jedna rzecz, która ma ogromny wpływ na koszty Medicare — jest to zmodyfikowany skorygowany dochód brutto MAGI (Modified Adjusted Gross Income). Nasz MAGI to skorygowany dochód brutto AGI (Adjusted Gross Income) pomniejszony o dopuszczalne odliczenia i ulgi podatkowe. Po przejściu na emeryturę możemy być zaskoczeni, odkrywając, że połączenie dochodu z emerytur, zysków z inwestycji, wypłat z tradycyjnych kont IRA i planów 401(k), może skutkować wyższym MAGI.

Dodatkowo na nasz dochód mają wpływ wymagane minimalne dystrybucje RMD. Są to kwoty, które musimy co roku wypłacać z określonych kont emerytalnych, takich jak tradycyjne plany 401(k) i konta IRA, po ukończeniu 73 lat (nie dotyczy to kont Roth). Inne źródła dochodu, takie jak zyski kapitałowe czy zyski ze sprzedaży domów mogą również przyczyniać się do wzrostu MAGI.

Wyższe składki na Medicare dla osób o wysokich dochodach

Jeśli mamy wysoki dochód, będziemy podlegać miesięcznej kwocie korekty związanej z dochodem IRMAA (income-related monthly adjustment amount), którą należy zapłacić oprócz składek Medicare Part B i Part D, i która jest obliczana co roku. Jeśli musimy zapłacić IRMAA, otrzymamy odpowiednie powiadomienie z nową kwotą składki.

W 2025 r. standardowa miesięczna składka na Medicare wynosi $185 na osobę. Jeśli nasz dochód MAGI w 2023 r. przekroczy $106,000 w przypadku osób rozliczających się indywidualnie lub $212,000 – w przypadku małżeństw, nasze składki Medicare będą wyższe.

Dopłaty IRMAA do części B w roku 2025 wynoszą od $74 do $443,90 na osobę miesięcznie, natomiast dopłaty do części D wynoszą od $13,70 do $85,50 w zależności od dochodu!

Dwuletnia zasada retrospektywna

Przy określeniu wysokości składek Medicare zawsze jest brany pod uwagę dochód MAGI z naszego zeznania podatkowego sprzed dwóch lat, czyli obowiązuje dwuletnia zasada retrospektywna, co niekiedy zaskakuje wiele emerytów. Pamiętajmy, że dwuletni retrospektywny okres trwa przez cały okres naszej emerytury, a nasze składki mogą wzrosnąć w dowolnym roku, jeśli nasz dochód wzrósł dwa lata wcześniej.

Podsumowując, im wyższy nasz dochód MAGI, tym wyższe mogą być nasze składki Medicare. Aby odpowiednio się przygotować, warto współpracować z doradcą emerytalnym, który pomoże nam stworzyć konkretny plan dochodów i potencjalnie zaoszczędzić na kosztach Medicare.

Planowanie Medicare może wydawać się przytłaczającym procesem – począwszy od wiedzy, z których kont emerytalnych skorzystać, aby utrzymać MAGI na możliwie najniższym poziomie, a kończywszy na uwzględnieniu dwuletniej zasady retrospektywnej.

Jeśli potrzebujecie Państwo pomocy w zaplanowania swojej emerytury i strategicznego podejścia do składek na ubezpieczenie Medicare, zapraszamy do Financial Wealth Alliance. Nasza firma Financial Wealth Alliance już od ponad 15 lat zajmuje się planowaniem inwestycyjnym i emerytalnym, działa w oparciu o fiduciary duty czyli zawsze dbamy o najlepszy interes naszych klientów.

Jeśli macie państwo dodatkowe pytania, zapraszamy do Financial Wealth Alliance. Nasza firma już od ponad 15 lat zajmuje się planowaniem inwestycyjnym i emerytalnym, działa w oparciu o fiduciary duty czyli zawsze stara się zaproponować najbardziej korzystne dla danego klienta rozwiązania i dopasować je do jego potrzeb.

Współpracujemy z wieloma różnymi firmami i mamy do dyspozycji dużo większy wachlarz strategii i produktów finansowych, niż takie instytucje jak banki czy unie kredytowe. Dzięki temu możemy zaoferować optymalne rozwiązania inwestycyjne i dopasować je do indywidualnych potrzeb każdego klienta.

Pamiętajcie państwo, że kluczem do sukcesu emerytalnego jest właściwa edukacja i zrozumienie wszystkich dostępnych opcji.

Zachęcamy również do polubienia naszej strony na Facebooku: ZAPLANUJ FINANSE oraz śledzenia naszego bloga na You Tubie: ZAPLANUJ FINANSE, gdzie na bieżąco doradzamy i informujemy o wszelkich nowościach ze świata finansów.

Dariusz Godlewski

Financial Wealth Alliance

847-312-3454

www.ZaplanujFinanse.com

*Artykuł ten ma charakter wyłącznie informacyjny i nie należy go traktować jako porady finansowej, podatkowej ani prawnej.*Investment advisory services offered through Brookstone Capital Management, LLC (BCM), a registered investment advisor. BCM and Financial Wealth Alliance are independent of each other Insurance products and services are offered and sold through individually licensed and appointed agents. This article is not to be construed as investment advice. It is provided for informational purposes only and it should not be relied upon. It is recommended that you check with your financial advisor, tax professional and legal professionals when making any investment or any change to your investment portfolio. Your investments, insurance and savings vehicles should match your risk tolerance and be suitable as well as what’s best for your personal financial situation.

Foto: istock/andrei_r/Valerii Apetroaiei/Chinnapong/nensuria/fizkes/

-

Polonia Amerykańska2 tygodnie temu

Polonia Amerykańska2 tygodnie temuDominika Żak z Chicago została uhonorowana tytułem Miss Piękna z Przesłaniem

-

News USA4 tygodnie temu

News USA4 tygodnie temuPolowanie na ojca oskarżonego o zamordowanie trzech córek przejęły władze federalne

-

Galeria4 tygodnie temu

Galeria4 tygodnie temu“Alicja w Krainie Czarów” Studia Teatralnego Modjeska, Vittum Theater, 8 czerwca

-

Kościół3 tygodnie temu

Kościół3 tygodnie temuKościół św. Wojciecha oficjalnie zabytkiem. Obrońcy historycznej świątyni zwyciężyli

-

News Chicago4 tygodnie temu

News Chicago4 tygodnie temuChicago jest gotowe na protesty anty-ICE, mówi Johnson, krytykując Trumpa jako „tyrana”

-

News USA4 tygodnie temu

News USA4 tygodnie temuLos Angeles protestuje przeciwko nalotom ICE. Interweniowała Gwardia Narodowa

-

News USA4 tygodnie temu

News USA4 tygodnie temuNowy zakaz podróży do USA dla obywateli 19 krajów już obowiązuje

-

News Chicago3 tygodnie temu

News Chicago3 tygodnie temuMieszkańcy Illinois zapłacą więcej: Nowa fala podatków już od 1 lipca