News USA

Pilot próbował wyłączyć silniki podczas lotu. Postawiono mu 83 zarzuty usiłowania morderstwa

Linie lotnicze Alaska Airlines podały, że samolot lecący do San Francisco zawrócił do Portland po tym, jak pilot z Alaski, będący po służbie próbował ingerować w silniki maszyny, prawdopodobnie próbując je wyłączyć. 44-letni Joseph David Emerson, przebywa w areszcie i postawiono mu 83 zarzuty usiłowania morderstwa.

Horizon Air obsługiwał lot Alaska Airlines Flight 2059, który leciał z Everett w stanie Waszyngton do San Francisco w niedzielę. Samolot został skierowany na międzynarodowe lotnisko Portland w Oregonie po tym, jak pilot Alaski, będący po służbie próbował ingerować w silniki. Maszyna bezpiecznie wylądowała.

Jak się okazuje piloci regularnie wybierają siedzenia w kokpicie, aby dojeżdżać do pracy, więc mogą być tu poza godzinami swojej służby.

„Osoba podróżująca bezskutecznie próbowała zakłócić pracę silników” – podały w oświadczeniu linie lotnicze Alaska Airlines. „Kapitan Horizon i pierwszy oficer szybko zareagowali, nie doszło do utraty mocy silnika, a załoga zabezpieczyła samolot bez żadnych incydentów”.

„Mamy gościa, który próbował wyłączyć silniki, z kokpitu i nie wygląda na to, żeby sprawiał teraz jakiś problem z tyłu” – mówi pilot na nagraniu z kamery. „Poza tym chcemy, aby organy ścigania działały, gdy tylko zejdziemy na ziemię i zaparkujemy”.

Pilot bezpiecznie wylądował w Portland i nie zgłoszono żadnych obrażeń, poinformował w oświadczeniu Kieran Ramsey, agent specjalny FBI w Portland.

Pilot po służbie, 44-letni Joseph David Emerson, przebywa w areszcie. Według zapisów biura szeryfa powiatu Multnomah, postawiono mu 83 zarzuty usiłowania morderstwa, 83 zarzuty lekkomyślnego narażenia na niebezpieczeństwo – zgodnie z liczbą osób na pokładzie, oraz zarzut narażenia samolotu na niebezpieczeństwo.

Linie Alaska Airlines poinformowały, że wszyscy pasażerowie zachowali spokój i wykazali się cierpliwością. Mogli skorzystać z późniejszych lotów z Portland.

Źródło: nbc

Foto: fb, istock/Digitalmediapro/

News USA

Piąty dzień wojny USA i Izraela z Iranem: Dalsza eskalacja konfliktu

Konflikt zbrojny między Stanami Zjednoczonymi, Izraelem i Iranem wkroczył w piąty dzień, a sytuacja w regionie Bliskiego Wschodu staje się coraz bardziej napięta. Walki obejmują kolejne państwa regionu, a liczba ofiar i zniszczeń stale rośnie. Prezydent Donald Trump broni decyzji o rozpoczęciu operacji militarnej przeciwko Iranowi, twierdząc, że bez interwencji mogłoby dojść do wojny nuklearnej i zagrożenia dla wielu państw.

Rozszerzenie konfliktu na kolejne kraje

Wraz z kolejnymi dniami walk konflikt zaczyna obejmować nowe obszary regionu. Izrael wysłał wojska do południowego Libanu, gdzie prowadzi działania przeciwko wspieranemu przez Iran ugrupowaniu Hezbollah.

Izraelska armia poinformowała, że przeprowadziła liczne naloty na obiekty należące do tej organizacji, w tym magazyny broni, wyrzutnie rakiet oraz centra dowodzenia. Jednocześnie mieszkańcy kilkunastu miejscowości w południowym Libanie otrzymali ostrzeżenia o konieczności ewakuacji przed planowanymi atakami.

Według informacji wojskowych w ostatnich dniach izraelskie siły powietrzne zestrzeliły nad Teheranem irański samolot bojowy typu YAK-130. Zaznaczono, że była to pierwsza w historii sytuacja, w której myśliwiec F-35 zestrzelił załogowy samolot przeciwnika.

Ataki dronów i rakiet w regionie

Iran odpowiada na operacje militarne serią ataków rakietowych i dronowych skierowanych przeciwko celom w regionie. Wśród nich znalazły się między innymi placówki wywiadowcze oraz instalacje wojskowe w Iraku i Arabii Saudyjskiej.

Dron uderzył również w amerykański konsulat w Dubaju, a niektóre państwa Zatoki Perskiej ostrzegają, że irańskie ataki mogą doprowadzić do ich bezpośredniego wciągnięcia w konflikt.

Ofiary i rosnące zniszczenia

Według irańskiego Czerwonego Półksiężyca w wyniku bombardowań w Iranie zginęło co najmniej 787 osób. Niektóre doniesienia z kraju sugerują jednak, że rzeczywista liczba ofiar może być znacznie wyższa i sięgać tysięcy.

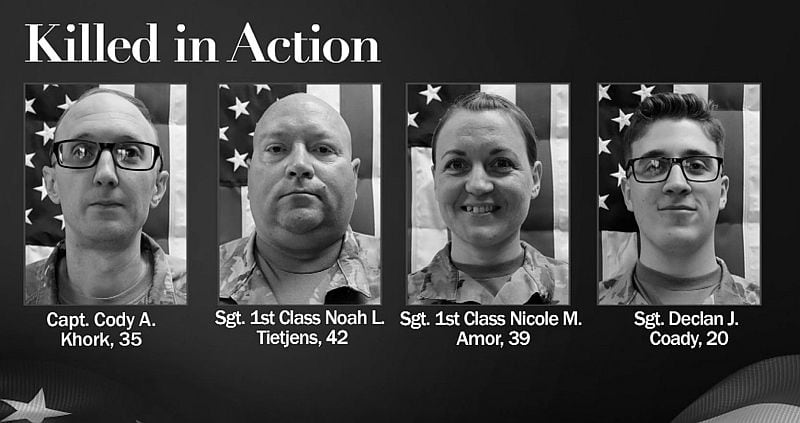

W wyniku walk zginęło również sześciu amerykańskich żołnierzy. Pentagon ujawnił nazwiska czterech z nich, którzy zginęli podczas irańskiego ataku odwetowego w Kuwejcie.

Są to sierżant pierwszej klasy Noah L. Tietjens, (42 lata), z Bellevue w stanie Nebraska, sierżant pierwszej klasy Nicole M. Amor, (39 lat), z White Bear Lake w stanie Minnesota, sierżant Declan J. Coady, (20 lat), z West Des Moines w stanie Iowa oraz kapitan Cody A. Khork, (35 lat) z Winter Haven na Florydzie.

Bliski Wschód w stanie podwyższonego zagrożenia

W związku z pogarszającą się sytuacją bezpieczeństwa władze Stanów Zjednoczonych wezwały swoich obywateli do opuszczenia czternastu krajów regionu. Amerykańskie ambasady w Bejrucie, Kuwejcie i Arabii Saudyjskiej zostały tymczasowo zamknięte.

Wojna doprowadziła również do napięć dyplomatycznych między państwami Zachodu. Premier Hiszpanii Pedro Sánchez skrytykował działania militarne i zapowiedział, że jego kraj nie zamierza wspierać operacji wojskowej przeciwko Iranowi.

Ali Khamenei

Pogrzeb najwyższego przywódcy Iranu

W Iranie przygotowywana jest państwowa ceremonia pogrzebowa najwyższego przywódcy kraju ajatollaha Alego Khameneiego, który zginął podczas amerykańsko-izraelskiego ataku na Teheran. Uroczystości mają rozpocząć się dzisiaj i potrwać trzy dni.

Ciało przywódcy zostanie wystawione w jednym z największych meczetów w Teheranie, a następnie pochowane w jego rodzinnym mieście Meszhed.

Skala operacji wojskowych rośnie

Dowództwo amerykańskie poinformowało, że w ciągu około stu godzin operacji siły USA zaatakowały niemal dwa tysiące celów na terytorium Iranu. Zniszczone zostały setki rakiet, wyrzutni, dronów oraz kilkanaście jednostek morskich.

Według amerykańskich wojsk Iran odpowiedział ponad pięciuset rakietami balistycznymi i około dwoma tysiącami dronów skierowanych przeciwko siłom USA oraz ich sojusznikom.

Podziały polityczne w Stanach Zjednoczonych

Konflikt wywołał także spory polityczne w Waszyngtonie. Część polityków domaga się głosowania w Kongresie nad ograniczeniem uprawnień prezydenta do prowadzenia dalszych działań militarnych. Przewodniczący Izby Reprezentantów Mike Johnson sprzeciwia się takiej inicjatywie, argumentując, że w czasie działań wojennych mogłoby to osłabić pozycję Stanów Zjednoczonych.

Z kolei część polityków Partii Demokratycznej krytykuje administrację za brak jednoznacznego wyjaśnienia powodów rozpoczęcia operacji wojskowej.

Podzielona opinia publiczna

Najnowsze badania opinii publicznej wskazują, że wielu Amerykanów uważa, iż administracja nie przedstawiła jasno celów wojny z Iranem. Wśród społeczeństwa rośnie przekonanie, że konflikt może potrwać miesiące lub nawet lata.

Sondaże pokazują również, że obecnie więcej Amerykanów obawia się, iż działania militarne mogą zmniejszyć bezpieczeństwo kraju, niż uważa je za element wzmacniający bezpieczeństwo. Mimo tych obaw znaczna część wyborców Partii Republikańskiej popiera decyzję o rozpoczęciu operacji przeciwko Iranowi.

Źródło: cbs

Foto: YouTube

News USA

Dał synowi broń: Ojciec został skazany po strzelaninie w szkole średniej w Georgii

We wtorek sąd w stanie Georgia uznał Colina Graya winnym zarzutów związanych ze strzelaniną w szkole średniej Apalachee High School w mieście Winder, na północny wschód od Atlanty. Mężczyzna został skazany za przekazanie broni swojemu nastoletniemu synowi, który według śledczych użył jej do zabicia dwóch uczniów i dwóch nauczycieli.

Ława przysięgłych potrzebowała mniej niż dwóch godzin, aby uznać Colina Graya winnym wszystkich postawionych mu zarzutów. Sprawa jest kolejnym przykładem rosnącej liczby procesów w Stanach Zjednoczonych, w których odpowiedzialność karną ponoszą rodzice sprawców szkolnych strzelanin.

Wyrok za śmierć uczniów i nauczycieli

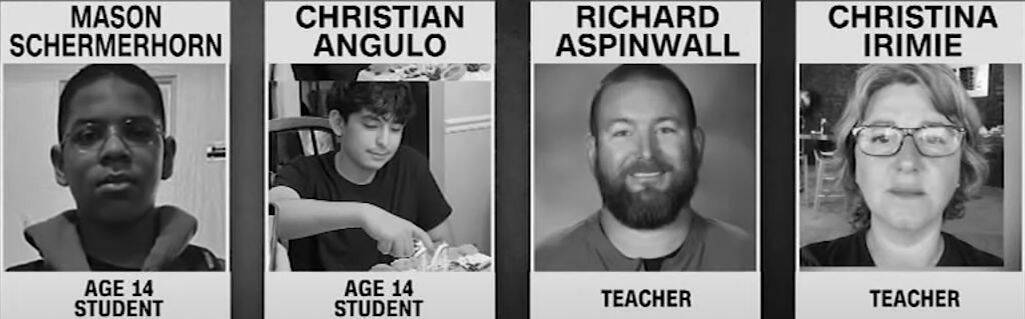

Colin Gray został uznany winnym morderstwa drugiego stopnia w związku ze śmiercią dwóch czternastoletnich uczniów – Masona Schermerhorna oraz Christiana Angulo. Zgodnie z prawem stanu Georgia taki zarzut oznacza doprowadzenie do śmierci dziecka poprzez znęcanie się nad nim lub narażenie go na poważne niebezpieczeństwo.

Sąd uznał również Graya winnym nieumyślnego spowodowania śmierci dwóch nauczycieli – 39-letniego Richarda Aspinwalla oraz 53-letniej Cristiny Irimie.

W wyniku ataku ranne zostały także inne osoby, w tym jeden nauczyciel oraz ośmiu uczniów. Gray został dodatkowo skazany za lekkomyślne narażenie innych na niebezpieczeństwo oraz znęcanie się nad dzieckiem.

Grozi mu wieloletnie więzienie

Podczas ogłaszania wyroku Colin Gray nie okazywał większych emocji. Po odczytaniu decyzji ławy przysięgłych funkcjonariusze zakuli go w kajdanki na sali sądowej. Ostateczny wymiar kary zostanie ogłoszony w późniejszym terminie.

Zgodnie z prawem za morderstwo drugiego stopnia grozi kara od 10 do 30 lat więzienia, natomiast za nieumyślne spowodowanie śmierci od roku do 10 lat pozbawienia wolności.

Podczas ogłaszania wyroku część członków rodzin ofiar nie kryła emocji. Po zakończeniu rozprawy nie zdecydowali się jednak na komentarze dla mediów.

Prokuratura: ojciec zignorował ostrzeżenia

Prokuratorzy twierdzili w trakcie procesu, że Colin Gray podarował synowi broń jako prezent świąteczny i umożliwił mu dostęp do niej oraz do amunicji mimo pogarszającego się stanu psychicznego chłopca.

4 ofiary śmiertelne masakry w Apalachee High School

Według śledczych ojciec miał liczne sygnały ostrzegawcze wskazujące, że jego syn może stanowić zagrożenie dla innych osób. Prokurator powiatu Barrow podkreślał po ogłoszeniu wyroku, że rodzice i społeczność mają moralny obowiązek chronić dzieci i reagować na sygnały ostrzegawcze.

Przebieg tragicznej strzelaniny

Do tragedii doszło 4 września 2024 roku w szkole Apalachee High School, do której uczęszcza około 19Apalachee High School00 uczniów. Według śledczych czternastoletni Colt Gray starannie zaplanował atak.

Nastolatek miał przyjechać do szkoły autobusem z półautomatycznym karabinem ukrytym w plecaku. Lufa broni wystawała z torby i była owinięta kartonem. Śledczy ustalili, że chłopiec opuścił lekcję i po chwili pojawił się na szkolnym korytarzu z bronią, oddając strzały w klasach i na korytarzach budynku.

Colt Gray, zdjęcie szkolne z 2022 roku

Colt Gray, który w chwili ataku miał 14 lat, nie przyznał się do winy. Postawiono mu łącznie 55 zarzutów, w tym zarzuty morderstwa. Kolejne posiedzenie sądu w jego sprawie zaplanowano na połowę marca.

Matka ostrzegała przed dostępem do broni

Matka nastolatka, Marcee Gray, nie została oskarżona w tej sprawie. Podczas procesu zeznała jednak, że wielokrotnie prosiła męża, aby zabezpieczył broń i przechowywał ją w zamknięciu, tak aby ich syn nie miał do niej dostępu. W czasie poprzedzającym tragedię małżonkowie byli w separacji, a Colt Gray mieszkał głównie z ojcem.

Rosnąca odpowiedzialność rodziców w podobnych sprawach

Proces Colina Graya jest jednym z kolejnych przypadków w Stanach Zjednoczonych, w których rodzice ponoszą odpowiedzialność karną za działania swoich dzieci w związku z masowymi strzelaninami.

W 2021 roku Jennifer i James Crumbley z Michigan zostali skazani na dziesięć lat więzienia za nieumyślne spowodowanie śmierci po tym, jak ich syn Ethan zastrzelił czterech uczniów w szkole średniej. Colin Gray był pierwszym rodzicem w Georgii, któremu postawiono podobne zarzuty.

Nowe przepisy dotyczące bezpieczeństwa w szkołach

Tragiczne wydarzenia doprowadziły również do zmian legislacyjnych w stanie Georgia. W ubiegłym roku ustawodawcy przyjęli nowe przepisy mające poprawić bezpieczeństwo w szkołach. Ustawa przewiduje między innymi stworzenie systemu ostrzegania obejmującego nazwiska uczniów, którzy grozili przemocą lub dopuścili się agresywnych działań w szkołach.

Nowe regulacje nakazują również policji informowanie placówek oświatowych o groźbach kierowanych przez uczniów wobec innych osób, wprowadzają mobilne przyciski alarmowe w szkołach oraz usprawniają przekazywanie dokumentacji uczniów przy zmianie szkoły.

Każdy ze 180 okręgów szkolnych w stanie ma także posiadać koordynatora ds. zdrowia psychicznego. Władze Georgii przeznaczyły dodatkowe 50 milionów dolarów na programy poprawiające bezpieczeństwo w szkołach.

Źródło: AP

Foto: YouTube

News USA

Bill Gates wśród wezwanych do złożenia zeznań w śledztwie dotyczącym Epsteina

Komisja Nadzoru i Reformy Rządu Izby Reprezentantów Stanów Zjednoczonych wezwała we wtorek siedem kolejnych osób do złożenia zeznań w ramach prowadzonego dochodzenia dotyczącego sprawy Jeffreya Epsteina. Wśród nich znalazł się współzałożyciel firmy Microsoft Bill Gates.

Oprócz Billa Gatesa wezwania otrzymali także Lesley Groff, wieloletnia asystentka Epsteina, Sarah Kellen, była pracownica finansisty, Kathryn Ruemmler – była doradczyni prawna Białego Domu za prezydentury Baracka Obamy, Leon Black – współzałożyciel firmy Apollo Global Management, Doug Band – wieloletni doradca byłego prezydenta Billa Clintona oraz przedsiębiorca technologiczny Ted Waitt.

Przewodniczący komisji James Comer poinformował w oficjalnych pismach, że komisja uważa, iż wezwane osoby mogą posiadać informacje istotne dla prowadzonego dochodzenia.

Śledczy analizują między innymi sposób prowadzenia federalnego śledztwa przeciwko Epsteinowi i jego współpracowniczce Ghislaine Maxwell, a także możliwe próby zdobywania wpływów przez Epsteina w celu ochrony swojej działalności przestępczej.

Komisja bada również potencjalne naruszenia zasad etycznych przez osoby pełniące funkcje publiczne, które mogły mieć kontakt z Epsteinem.

Terminy przesłuchań od kwietnia do czerwca

Wystąpienia przed komisją zaplanowano na okres od 16 kwietnia do 9 czerwca. Rzecznik Billa Gatesa przekazał, że przedsiębiorca zamierza współpracować z komisją i jest gotowy odpowiedzieć na wszystkie pytania. Według niego przedsiębiorca nigdy nie był świadkiem nielegalnej działalności Epsteina ani nie brał w niej udziału.

Podobne stanowisko przekazała również rzeczniczka Kathryn Ruemmler, informując, że była doradczyni Białego Domu jest gotowa złożyć zeznania. Według jej otoczenia Ruemmler nie miała wiedzy o jakiejkolwiek działalności przestępczej Jeffreya Epsteina w czasie, gdy utrzymywała z nim kontakt zawodowy jako adwokat.

Żadna z siedmiu wezwanych osób nie została dotąd oskarżona o popełnienie przestępstwa w związku ze sprawą Epsteina.

Nowe dokumenty z federalnego śledztwa

Wezwania do złożenia zeznań pojawiły się po tym, jak Departament Sprawiedliwości rozpoczął proces publikacji milionów dokumentów związanych z wieloletnim śledztwem dotyczącym Jeffreya Epsteina. Udostępnienie akt było możliwe dzięki ustawie przyjętej przez Kongres i podpisanej przez Prezydenta Donalda Trumpa, która zobowiązała resort sprawiedliwości do ujawnienia materiałów.

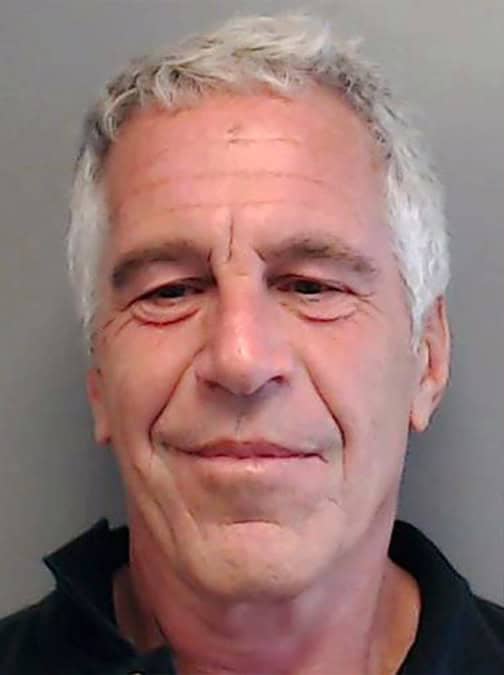

Jeffrey Epstein

Jeffrey Epstein, zamożny finansista, był oskarżany o prowadzenie rozległej siatki handlu ludźmi w celach seksualnych przy udziale Ghislaine Maxwell. Według śledczych ofiarami mogły paść dziesiątki nieletnich dziewcząt i kobiet.

Historia postępowań przeciwko Epsteinowi

W 2008 roku Epstein przyznał się na Florydzie do zarzutów nakłaniania do prostytucji. W zamian za wycofanie federalnych zarzutów odbył 13-miesięczną karę w więzieniu powiatowym i został wpisany do rejestru przestępców seksualnych.

W lipcu 2019 roku federalna ława przysięgłych w Nowym Jorku postawiła mu zarzuty handlu nieletnimi w celach seksualnych. Kilka tygodni później Epstein został znaleziony martwy w więzieniu na Manhattanie, a jego śmierć uznano za samobójstwo.

Ghislaine Maxwell została w 2021 roku uznana za winną udziału w procederze handlu ludźmi i skazana na 20 lat więzienia.

Kontakty Epsteina z wpływowymi osobami

Ujawnione dokumenty pokazują, że finansista utrzymywał liczne relacje z osobami ze świata biznesu, polityki i kultury, nawet po wcześniejszym skazaniu w 2008 roku.

Wśród materiałów znalazły się między innymi informacje dotyczące kontaktów Jeffreya Epsteina z Leonem Blackiem. Dokumenty wskazują, że finansista doradzał przedsiębiorcy w sprawach związanych z ujawnieniem romansu z Rosjanką i sugerował działania mające ograniczyć możliwość nagłośnienia sprawy.

W aktach pojawiły się także dane dotyczące współpracy Blacka z Epsteinem w zakresie planowania podatkowego i zarządzania majątkiem.

Bill Gates

Kontakty Gatesa z Epsteinem

W ostatnich tygodniach uwagę opinii publicznej zwróciły również relacje między Billem Gatesem a Epsteinem. Przedsiębiorca przyznał wcześniej pracownikom swojej fundacji, że utrzymywał kontakty z finansistą w latach 2011–2014.

Według ujawnionych informacji Gates miał między innymi odbyć jeden lot prywatnym samolotem Epsteina oraz spotykać się z nim w różnych miastach, w tym w Niemczech, Francji, Nowym Jorku i Waszyngtonie.

Rzecznicy Gatesa stanowczo zaprzeczyli natomiast niepotwierdzonym oskarżeniom pojawiającym się w niektórych dokumentach, określając je jako całkowicie fałszywe.

Śledztwo wciąż trwa

Przesłuchania zaplanowane przez komisję Kongresu mają pomóc w ustaleniu, czy finansista wykorzystywał swoje kontakty i wpływy, aby chronić swoją działalność i unikać odpowiedzialności karnej.

Źródło: cbs

Foto: Unia Europejska, YouTube, Lula Oficial

-

News Chicago3 tygodnie temu

News Chicago3 tygodnie temuRodzina i przyjaciele pożegnali Austina Stanka podczas ogłoszenia wyroku dla kobiety, która go potrąciła

-

GOŚCIE BUDZIK MORNING SHOW3 tygodnie temu

GOŚCIE BUDZIK MORNING SHOW3 tygodnie temu50 lat Naszej Unii: Świętujemy wielki sukces polonijnej instytucji

-

News USA1 tydzień temu

News USA1 tydzień temu„Wygrywamy tak bardzo”: Donald Trump wygłosił najdłuższe do tej pory Orędzie

-

News USA7 dni temu

News USA7 dni temuAdministracja federalna wstrzymuje część środków Medicaid dla Minnesoty

-

Kościół3 tygodnie temu

Kościół3 tygodnie temuZamknięto etap diecezjalny procesu kanonizacyjnego siostry Mary Thei Bowman

-

News USA4 tygodnie temu

News USA4 tygodnie temuPrezydent Donald Trump o wierze, modlitwie i „ponownym oddaniu Ameryki Bogu”

-

Polonia Amerykańska1 tydzień temu

Polonia Amerykańska1 tydzień temuObchody Dnia Gen. Kazimierza Pułaskiego w Związku Podhalan w Północnej Ameryce

-

Polonia Amerykańska1 tydzień temu

Polonia Amerykańska1 tydzień temuDialog najlepszą inwestycją w małżeństwo. Zapraszamy na warsztaty w Darien IL