Newsroom

Powitaj raj na emeryturze. 5 stanów z najniższymi podatkami. Wybierz któryś z nich

Jeśli myślisz o spokojnym i dostatnim życiu po przejściu na emeryturę, weź pod uwagę przeprowadzkę. 5 stanów oferuje najniższe podatki i co za tym idzie, spokojną głowę o sprawy finansowe na emeryturze.

Strona internetowa Kiplinger zaktualizowała listę stanów o najniższym obciążeniu podatkowym dla emerytów. Oto 5 stanów, które nakładają najniższe podatki:

1. Delaware – to istny raj podatkowy dla emerytów. Stawki podatków są stosunkowo rozsądne, a mieszkańcy w wieku 60 lat i starsi mogą wykluczyć z opodatkowania do 12 500 dolarów emerytury i innych dochodów emerytalnych (w tym dywidendy i odsetki, zyski kapitałowe, IRA i wypłaty 401 (k) itp. Zwolnione z opodatkowania są również świadczenia z ubezpieczenia społecznego.

- Zakres stanowego podatku dochodowego: 2,2% (od dochodu podlegającego opodatkowaniu od 2001 do 5000 dolarów ) do 6,6% (od dochodu podlegającego opodatkowaniu powyżej 60 000 dolarów )

- Średnia łączna stanowa i lokalna stawka podatku od sprzedaży: 0%

- Średnia stawka podatku od nieruchomości: 562 dolary za 100 000 dolarów oszacowanej wartości domu

- Podatek od majątku – estate tax oraz podatek od otrzymanego spadku – inheritance tax: zero.

2. Hawaje – mają jeden z najniższych średnich podatków stanowych i lokalnych w USA. Świadczenia z ubezpieczenia społecznego są całkowicie wolne od podatku.

- Zakres stanowego podatku dochodowego: 1,4% (od dochodu podlegającego opodatkowaniu do 2400 dolarów dla osób składających jedno zeznanie; do 4800 dolarów dla osób składających wspólne zeznanie) do 11% (od dochodu podlegającego opodatkowaniu powyżej 200 000 USD dla osób składających jedno zeznanie; ponad 400 000 USD dla osób składających wspólne zeznanie)

- Średnia łączna stanowa i lokalna stawka podatku od sprzedaży: 4,44%

- Średnia stawka podatku od nieruchomości: 280 USD za 100 000 USD oszacowanej wartości domu

- Podatek od majątku – estate tax oraz podatek od otrzymanego spadku – inheritance tax: podatek od majątku wartego więcej niż 5.49 miliona USD w wysokości od 10 do 20 procent.

3. Dystrykt Kolumbii – chociaż ogólne koszty życia w D.C. są wysokie, średnie obciążenie podatkowe emerytów są na dość niskim pułapie. Waszyngton nie opodatkowuje składek na ubezpieczenie społeczne, ale opodatkowuje większość innych popularnych form dochodu emerytalnego, takich jak fundusze 401 (k) i wypłaty IRA.

- Zakres stanowego podatku dochodowego: od 4% (od dochodu podlegającego opodatkowaniu do 10 000 USD) do 8,95% (od dochodu podlegającego opodatkowaniu powyżej 1 mln USD)

- Średnia łączna stanowa i lokalna stawka podatku od sprzedaży: 6%

- Średnia stawka podatku od nieruchomości: 564 USD za 100 000 USD oszacowanej wartości domu

- Podatek od majątku – estate tax oraz podatek od otrzymanego spadku – inheritance tax: estate tax od 2021 będzie nakładany na majątku wartości od 4 milionów USD. Maksymalny podatek wynosi 16%.

4. Wyoming – niskie podatki od sprzedaży i brak podatków od majątku i spadku czyni ten stan przyjaznym dla emerytów.

- Zakres stanowego podatku dochodowego: brak

- Średnia łączna stanowa i lokalna stawka podatku od sprzedaży: 5,34%

- Średnia stawka podatku od nieruchomości: 575 USD za 100 000 USD oszacowanej wartości domu

- Podatek od majątku – estate tax oraz podatek od otrzymanego spadku – inheritance tax: brak.

5. Newada – oferuje brak podatków od dochodu, niskie podatki od nieruchomości i wspaniałą pogodę.

- Zakres stanowego podatku dochodowego: brak

- Średnia łączna stanowa i lokalna stawka podatku od sprzedaży: 8,23%

- Mediana stawki podatku od nieruchomości: 533 USD za 100 000 USD oszacowanej wartości domu

- Podatek od majątku – estate tax oraz podatek od otrzymanego spadku – inheritance tax: brak.

Źródło: amerykapopolsku, kiplinger

Foto: You Tube, pixabay/pasja1000

News Chicago

Uwaga na fałszywe wezwania do zapłaty za mandaty parkingowe w powiecie Cook

Główny sędzia powiatu Cook, Charles Beach, ostrzega mieszkańców przed nowym oszustwem internetowym, w którym przestępcy podszywają się pod sąd i wysyłają fałszywe wezwania do zapłaty za rzekomo nieuregulowane mandaty parkingowe. Część mieszkańców otrzymała dokumenty wyglądające jak oficjalne zawiadomienia sądowe, informujące o konieczności natychmiastowego uregulowania zaległych opłat, aby uniknąć konsekwencji prawnych.

Fałszywe dokumenty z kodem QR

Według informacji przekazanych przez sąd oszuści wykorzystują dokumenty zawierające kody QR, które mają prowadzić do strony umożliwiającej natychmiastową płatność. W wiadomościach pojawiają się także groźby podjęcia działań prawnych w przypadku braku zapłaty.

Władze sądowe podkreślają jednak, że tego typu powiadomienia nie pochodzą z sądu i są elementem próby wyłudzenia pieniędzy.

Sąd apeluje o ostrożność

Biuro sędziego głównego zaznacza, że Sąd Okręgowy Powiatu Cook nie wysyła zawiadomień o rozprawach w takiej formie i nie wymaga dokonywania płatności za pomocą kodów QR przesyłanych w niezamówionych wiadomościach.

Instytucja informuje również, że sąd nie grozi aresztowaniem ani wpisaniem do rejestru kredytowego w związku z nieopłaconymi mandatami parkingowymi w taki sposób, jak opisano w fałszywych dokumentach.

Nie skanować kodów i nie podawać danych

Mieszkańcy, którzy otrzymają podejrzane zawiadomienia, powinni zignorować wiadomość i nie skanować kodów QR ani nie dokonywać żadnych płatności poprzez linki zawarte w takich komunikatach. Sąd apeluje również, aby nie przekazywać żadnych danych osobowych ani finansowych w odpowiedzi na tego typu wiadomości.

Sprawdzanie informacji tylko w oficjalnych źródłach

Władze przypominają, że wszystkie oficjalne informacje dotyczące spraw sądowych, w tym szczegóły dotyczące ewentualnych opłat czy możliwości dokonania płatności, można znaleźć wyłącznie na oficjalnej stronie internetowej Sądu Okręgowego Powiatu Cook lub uzyskać bezpośrednio w biurze sekretarza sądu.

Fałszywe wezwania należy zgłaszać

Osoby, które otrzymały podejrzane zawiadomienia, są proszone o zgłoszenie sprawy lokalnej policji oraz biuru prokuratora generalnego stanu Illinois. Szybkie zgłaszanie takich przypadków pomaga ograniczyć skalę oszustw i chronić innych mieszkańców przed utratą pieniędzy.

Źródło: wttw

Foto: CPD, istock/fizkes/

News Chicago

Powiat Cook przedłuża program umarzania długów medycznych

Władze powiatu Cook zapowiedziały kontynuację programu umarzania długów medycznych w przyszłym roku, gdy wyczerpią się obecnie przeznaczone na ten cel środki. Decyzję ogłosiła we wtorek przewodnicząca Rady Komisarzy Powiatu Cook Toni Preckwinkle. Dotychczas w ramach programu umorzono łącznie 1,5 miliarda dolarów zadłużenia mieszkańców powiatu. Według władz jest to największa skala pomocy tego typu wśród wszystkich powiatów w Stanach Zjednoczonych.

Automatyczna pomoc bez formalności

Program realizowany jest we współpracy z ogólnokrajową organizacją non profit Undue Medical Debt, która pomaga identyfikować i wykupywać zadłużenie medyczne kwalifikujących się mieszkańców.

Toni Preckwinkle przekazała, że program nie wymaga składania wniosków ani wypełniania dokumentów, a umorzenie nie wiąże się z konsekwencjami podatkowymi. Mieszkańcy otrzymują jedynie list informujący o anulowaniu ich długu.

Średnia kwota umorzenia przypadająca na jednego mieszkańca wynosi około 1 300 dolarów. Jak podkreślają władze powiatu, dla rodzin żyjących od wypłaty do wypłaty taka ulga może oznaczać różnicę między stabilnością finansową a poważnym kryzysem.

Stan Illinois rozszerza działania

Inspirując się działaniami powiatu Cook, dwa lata temu stan Illinois uruchomił własny program umarzania długów medycznych. Gubernator JB Pritzker poinformował, że do tej pory w ramach stanowej inicjatywy wyeliminowano ponad 1,1 miliarda dolarów zadłużenia. Pisaliśmy o tym 19 lutego.

W połączeniu z działaniami powiatu Cook łączna wartość umorzonych zobowiązań przekroczyła 2 miliardy dolarów, obejmując ponad milion mieszkańców we wszystkich 102 powiatach Illinois.

Gubernator zapowiedział dalsze rozwijanie programu w kolejnych latach, podkreślając, że nikt nie powinien popaść w ruinę finansową wyłącznie z powodu choroby czy urazu.

Program w roku wyborczym

Zarówno Gubernator JB Pritzker, jak i Przewodnicząca Rady Komisarzy Toni Preckwinkle ubiegają się o reelekcję. Kontynuacja programu umarzania długów medycznych staje się jednym z kluczowych elementów ich polityki społecznej, odpowiadającej na narastający problem zadłużenia zdrowotnego w stanie i całym kraju.

Źródło: cbs

Foto: Toni Preckwinkle fb

News Chicago

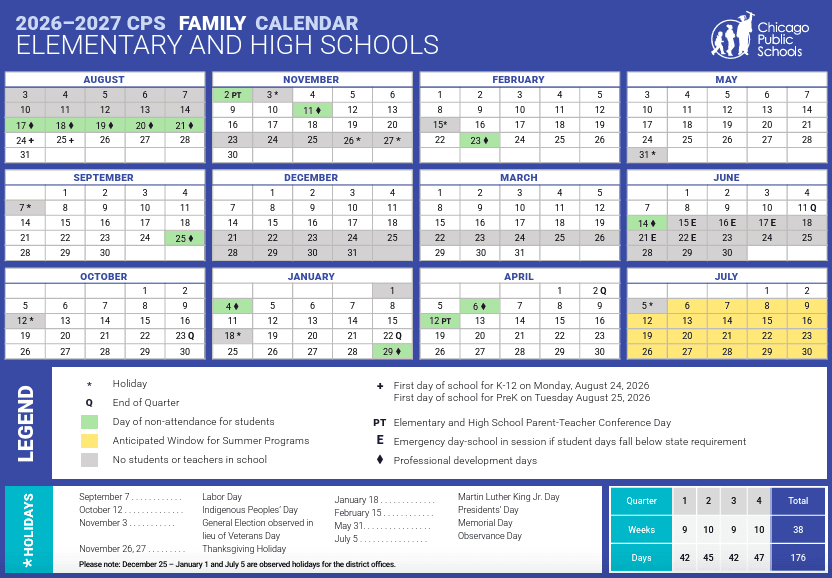

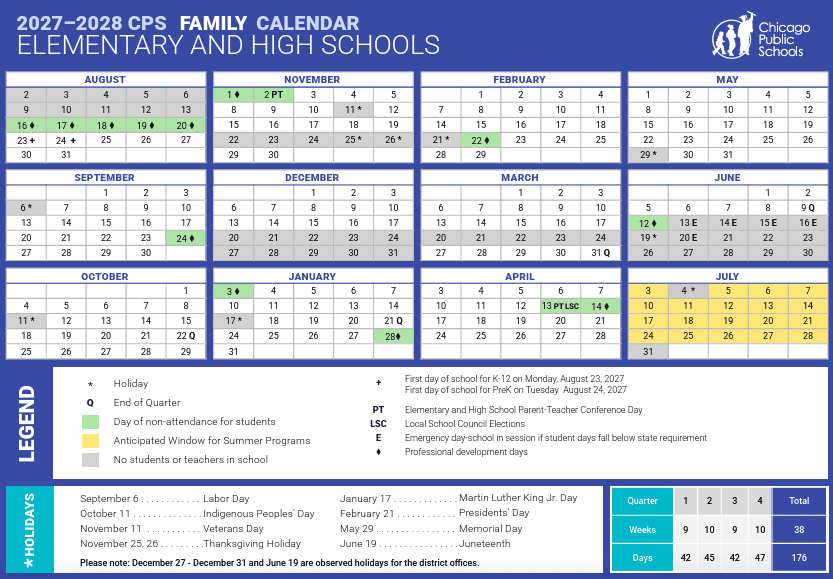

Szkoły Publiczne w Chicago zatwierdziły kalendarze na dwa kolejne lata szkolne

Uczniowie Chicago Public Schools CPS poznali terminy rozpoczęcia i zakończenia dwóch najbliższych lat szkolnych. Chicago Board of Education zatwierdziła kalendarze na lata 2026–27 oraz 2027–28, kończąc wielomiesięczne konsultacje i prace nad harmonogramem zajęć.

Rok szkolny 2026–27 dla uczniów klas K-12 rozpocznie się 24 sierpnia i potrwa do 11 czerwca. W kolejnym roku zajęcia ruszą 23 sierpnia, a zakończą się 9 czerwca.

Każdy z kalendarzy obejmuje 176 dni nauki dla uczniów. Dodatkowo zaplanowano cztery dni przeznaczone na Teacher Institute, cztery dni School Improvement, dwa dni konferencji rodziców z nauczycielami oraz cztery dni doskonalenia zawodowego dla kadry.

Decyzje po szerokich konsultacjach

Władze CPS poinformowały, że kalendarze odzwierciedlają priorytety i potrzeby zgłaszane przez pracowników okręgu, rodziców, uczniów, partnerów związkowych oraz członków społeczności. W ramach konsultacji zebrano ponad 36 tysięcy odpowiedzi w dwóch ankietach poświęconych organizacji roku szkolnego.

Większość respondentów opowiedziała się za przyjęciem dwuletniego kalendarza zamiast corocznego zatwierdzania harmonogramu, jak miało to miejsce wcześniej. Uczestnicy konsultacji wskazywali również preferencję rozpoczęcia zajęć około dwóch tygodni przed Labor Day.

Uczeń w centrum planowania

Tymczasowa dyrektor generalna CPS Macquline King podkreśliła, że decyzje dotyczące kalendarza mają bezpośredni wpływ na naukę i dobrostan uczniów, dlatego proces ich podejmowania opierał się na wsłuchiwaniu się w głos rodzin, pracowników i młodzieży.

Szefowa ds. nauczania i uczenia się Nicole Milberg zaznaczyła, że przyjęty harmonogram wpisuje się w wizję okręgu i uwzględnia różnorodne potrzeby społeczności szkolnej.

Szefowa ds. nauczania i uczenia się Nicole Milberg zaznaczyła, że przyjęty harmonogram wpisuje się w wizję okręgu i uwzględnia różnorodne potrzeby społeczności szkolnej.

Według niej nowy kalendarz ma sprzyjać przyspieszeniu postępów edukacyjnych uczniów, zapewniać przemyślane możliwości rozwoju zawodowego nauczycieli oraz odpowiadać na potrzeby wszystkich uczących się.

Zatwierdzenie dwuletniego harmonogramu ma zapewnić większą przewidywalność dla rodzin i pracowników oraz ułatwić planowanie działań edukacyjnych w kolejnych latach.

Źródło: wttw

Foto: CPS, istock/DGLimages/

-

News Chicago3 tygodnie temu

News Chicago3 tygodnie temuRodzina i przyjaciele pożegnali Austina Stanka podczas ogłoszenia wyroku dla kobiety, która go potrąciła

-

GOŚCIE BUDZIK MORNING SHOW3 tygodnie temu

GOŚCIE BUDZIK MORNING SHOW3 tygodnie temu50 lat Naszej Unii: Świętujemy wielki sukces polonijnej instytucji

-

News USA1 tydzień temu

News USA1 tydzień temu„Wygrywamy tak bardzo”: Donald Trump wygłosił najdłuższe do tej pory Orędzie

-

News USA1 tydzień temu

News USA1 tydzień temuAdministracja federalna wstrzymuje część środków Medicaid dla Minnesoty

-

Kościół3 tygodnie temu

Kościół3 tygodnie temuZamknięto etap diecezjalny procesu kanonizacyjnego siostry Mary Thei Bowman

-

News USA4 tygodnie temu

News USA4 tygodnie temuPrezydent Donald Trump o wierze, modlitwie i „ponownym oddaniu Ameryki Bogu”

-

Polonia Amerykańska1 tydzień temu

Polonia Amerykańska1 tydzień temuObchody Dnia Gen. Kazimierza Pułaskiego w Związku Podhalan w Północnej Ameryce

-

Polonia Amerykańska1 tydzień temu

Polonia Amerykańska1 tydzień temuDialog najlepszą inwestycją w małżeństwo. Zapraszamy na warsztaty w Darien IL