Zaplanuj finanse

Pieniądze są jak nieruchomość. W zależności gdzie je trzymasz tyle są warte. Jak oszczędzasz na emeryturę?

W świetle rynku nieruchomości na okrągło słyszymy słowo :„lokalizacja, lokalizacja, lokalizacja”. Świadczy to o ogólnie przyjętej tendencji całkowitego uzależnia wartości danej nieruchomości od jej umiejscowienia. To samo można powiedzieć w odniesieniu do pieniędzy. Pieniądze mogą być o wiele bardziej wartościowsze i znacznie pomnożone, jeśli są oszczędzane i inwestowane w odpowiednim miejscu oraz dla konkretnego celu.

Jak można sobie wyobrazić, istnieje wiele różnych produktów finansowych oraz sposobów oszczędzania i inwestowania pieniędzy. Ostateczna wartość zgromadzonych środków czy inwestycji może być różna w danym momencie, w zależności od obszaru w jakim są oszczędzane czy inwestowane.

Aspekt doboru odpowiedniego miejsca, w którym pieniądze będą oszczędzane czy inwestowane sprowadza się do dwóch zasadniczych pytań : Jak i Gdzie? Po pierwsze, trzeba wiedzieć, jak te pieniądze zostaną wykorzystane w przyszłości. Czy przeznaczymy je w celu zapewnienia dożywotniego dochodu na emeryturze? Czy może przekażemy je w formie spadku dla swojej rodziny? Czy też użyjemy je jako zabezpieczenie w razie wystąpienia nieprzewidzianych wydatków? Ponownie, jaki jest cel przeznaczenia dla tych konkretnych pieniędzy?

Gdy już odpowiesz sobie na pytanie jak twoje oszczędności mają być użyte, możesz zacząć ustalać gdzie powinny być ulokowane. Innymi słowy, która ze strategii inwestycyjnych zmaksymalizuje efekt zamierzongo celu. Wiąże się to także z doborem odpowiedniego konta: przed opodatkowaniem, po opdatkowaniu, czy też wolnego od podatku? Powinny być inwestowane na aktywnie zarządzanych kontach, wolnych od ryzyka kontach, czy też „funduszu docelowej daty„? Jest też tutaj wiele innych możliwości.

Posłuchaj rozmowy na ten temat Jarka Maculewicza z Dariuszem Godlewskim z Financial Wealth Alliance z Glenview, IL

[soundcloud url=”https://soundcloud.com/radio-deon/finanse-chicago-02-jak-i-gdzie” comments=”true” auto_play=”false” color=”ff7700″ width=”100%” height=”81″]

Wszyscy wiemy, że to ważne, aby oszczędzać na emeryturę. Ale dokładnie gdzie i jak oszczędzać czy inwestować jest tak samo ważne. Posłuchaj mnie w ten weekend w audycji „Finanse Chicago”, gdzie omówimy ważne aspekty lokalizacji pieniędzy, oraz wskażemy konkretne i najbardziej optymalne miejsca dla osiągnięcia różnych celów.

Aby dowiedzieć się więcej, zachęcamy do słuchania audycji “Finanse Chicago”. W każdym programie szczegółowo omawiamy zależności podatkowe w odniesieniu do poszczególnych kont emerytalnych oraz podajemy kilka skutecznych sposobów na ograniczanie zadłużenia podatkowego. Audycja “Finanse chicago” można słuchać w każdy wtorek i czwartek o 10.30 rano w Radio DEON Chicago na fali WNWI 1080am.

Kontakt z Dariuszem Godlewskim

www.FinancialWealthAlliance.com

[vimeo id=”72274622″ width=”620″ height=”360″]

Źródło: Flickr.com/ Intel Free Press

Investment Advisory Services offered through Brookstone Capital Management LLC, a SEC Registered Investment Advisor. Any statement contained herein are not intended to be construed as tax advice. You should consult your tax advisor as to any tax or related matters. The information and opinions contained herein are provided by third parties and have been obtained from sources believed to be reliable, however, we make no representation as to its completeness or accuracy. The information is not intended to be used as the sole basis for financial decisions, nor should it be construed as advice designed to meet the particular needs of an individual’s situation. Content is provided for informational purposes only and is not a solicitation to buy or sell any products mentioned.

Zaplanuj finanse

Inflacja i paraliż decyzyjny – dlaczego siedzenie na gotówce jest kosztowne

Masz oszczędności. Odkładasz je od lat. Trzymasz je bezpiecznie – bo nie wiesz, co zrobić inaczej. I czekasz na “odpowiedni moment”. Tymczasem inflacja nie czeka. Cicho, miesiąc po miesiącu, zjada realną wartość tych pieniędzy. Nie dramatycznie. Ale systematycznie.

Gotówka nie jest “bezpieczna” – jest wolno topniejąca

Wiele osób uważa, że trzymanie oszczędności na rachunku bieżącym to ostrożność. Rozumiemy to. Po tym, jak rynki kilka razy pokazały, co potrafią, ostrożność wydaje się rozsądna. Ale jest różnica między ostrożnością a stagnacją.

Przy inflacji utrzymującej się na poziomie 3-4% rocznie, 100 000 dolarów na nieoprocentowanym koncie traci realnie ponad 3 000 dolarów wartości nabywczej każdego roku. Za 10 lat te same pieniądze kupią Ci o jedną czwartą mniej. Bez żadnej bessy. Bez żadnego krachu. Po prostu przez bezczynność.

Skąd bierze się paraliż decyzyjny?

Nie chodzi o brak wiedzy. Większość naszych klientów rozumie, czym jest inflacja. Problem leży gdzie indziej – w braku pewności, że konkretna decyzja jest właściwa właśnie dla ich sytuacji. Kiedy opcji jest za dużo, a każdy doradca mówi coś innego, łatwiej nie robić nic. To jest paraliż decyzyjny – i jest on bardzo powszechny.

Dochodzą do tego lęki w pełni uzasadnione: “A co jeśli wybiorę źle?”, “Czy ten doradca działa w moim interesie?”, “Może poczekam, aż sytuacja się wyjaśni”. Tymczasem sytuacja nigdy się do końca nie “wyjaśnia” – i inflacja nie zawiesza działania, kiedy czekamy.

Trzy warstwy, które porządkują chaos

Zamiast szukać “najlepszej inwestycji”, warto najpierw zbudować strukturę. Podejście, które stosujemy, dzieli środki na trzy warstwy odpowiadające trzem różnym celom:

- Bezpieczeństwo. Fundusz awaryjny pokrywający 3-6 miesięcy wydatków, trzymany na lokatach, funduszach rynku pieniężnego lub obligacjach krótkoterminowych. Ten pieniądz nie ma zarabiać – ma być dostępny i stabilny.

- Wzrost. Środki, które mają realnie pracować w horyzoncie 5-15 lat. Zdywersyfikowane ETF-y, spółki o silnych fundamentach. Cel: utrzymać siłę nabywczą i generować realny wzrost ponad inflację.

- Zabezpieczenie. Niewielka część portfela w aktywach, które zachowują wartość w czasach niepewności – np. złoto lub inne instrumenty hedge. Nie po to, żeby spekulować, ale żeby spać spokojnie.

To nie jest skomplikowane. Ale wymaga chwili, żeby usiąść i to poukładać – zamiast odkładać decyzję na “lepszy moment”.

Jak to wygląda w liczbach?

Załóżmy, że masz 100 000 dolarów na koncie bieżącym, które nie przynosi praktycznie żadnych odsetek. Przy inflacji na poziomie 3,5% rocznie – a tyle mniej więcej wyniosła ona w ostatnich latach – realna siła nabywcza tych środków wygląda następująco:

Po 1 roku: 96 600 dolarów realnej wartości.

Po 5 latach: 83 500 dolarów realnej wartości.

Po 10 latach: 70 000 dolarów realnej wartości.

Nikt Ci nie zabrał tych pieniędzy. Nikt nie zbankrutował. Po prostu czas i inflacja zrobiły swoje – cicho, bez nagłówków w gazetach. To jest właśnie koszt bezczynności, o którym rzadko się mówi wprost.

Co mówią dane z 2026 roku?

Stopy procentowe w USA ustabilizowały się. Inflacja wyhamowała – ale nie znikła. Ceny wciąż są wyższe niż przed rokiem, a większość Amerykanów odczuwa to codziennie w sklepie. Paradoks polega na tym, że właśnie teraz – kiedy sytuacja jest względnie przewidywalna – wiele osób wciąż zwleka z decyzją. Czekają na moment, który nigdy nie wydaje się “idealny”.

Tymczasem stabilne otoczenie to jeden z lepszych momentów, żeby spokojnie przejrzeć swoje finanse – nie pod presją kryzysu, ale z wyprzedzeniem. Z jasną głową i bez pośpiechu.

Zadbaj o spokój finansowy

Jeśli Twoje oszczędności leżą na koncie bieżącym i czujesz, że powinieneś coś z tym zrobić – ale nie wiesz od czego zacząć – to jest właśnie ten moment. Nie żeby inwestować “od razu we wszystko”, ale żeby usiąść z kimś i spokojnie zobaczyć, gdzie jesteś.

W Kaizen Wealth Advisors od ponad 17 lat pomagamy klientom porządkować ich sytuację finansową – bez nacisków, bez produktów “na siłę”, w oparciu o zasadę fiduciary duty, czyli zawsze w interesie klienta. Nie jesteśmy bankiem ani ubezpieczycielem – dlatego możemy zaproponować znacznie szerszy wachlarz strategii dopasowanych do Twojej rzeczywistości.

Zapraszamy na bezpłatną konsultację. Skontaktuj się z nami, aby wspólnie przejrzeć Twój plan finansowy i omówić strategie, które realnie chronią wartość Twoich oszczędności.

Zachęcamy również do śledzenia naszych kanałów, gdzie regularnie dzielimy się wiedzą i aktualnościami ze świata finansów: Facebook: ZAPLANUJ FINANSE | You Tubie i Spotify: ZAPLANUJ FINANSE,

Na bieżąco doradzamy i informujemy o wszystkich nowościach ze świata finansów – w języku, który rozumiesz.

Dariusz Godlewski

Kaizen Wealth Advisors

847-312-3454

www.ZaplanujFinanse.com

*Investment advisory services offered through Brookstone Capital Management, LLC (BCM), a registered investment advisor. BCM and Kaizen Wealth Advisors are independent of each other. Insurance products and services are offered and sold through individually licensed and appointed agents. This article is not to be construed as investment advice. It is provided for informational purposes only and it should not be relied upon. It is recommended that you check with your financial advisor, tax professional and legal professionals when making any investment or any change to your investment portfolio. Your investments, insurance and savings vehicles should match your risk tolerance and be suitable as well as what’s best for your personal financial situation.

Foto: istock/Ridofranz/Sansert Sangsakawrat/Paperkites/ PeopleImages/

Zaplanuj finanse

Jak przygotować się do nadchodzącego sezonu podatkowego?

Choć wielu z nas wciąż dochodzi do siebie po świątecznym zamieszaniu, sezon podatkowy zbliża się szybciej, niż się wydaje. Wczesne przygotowanie daje Ci zdecydowanie lepszą pozycję – pozwala uniknąć kar, odsetek oraz stresu związanego z ostatnią chwilą przed terminem 15 kwietnia. Poniżej znajdziesz praktyczną checklistę, która pomoże Ci uporządkować dokumenty i przygotować się do rozliczenia podatkowego w sposób spokojny i przemyślany.

Zbierz i uporządkuj dokumenty podatkowe

Rozpocznij od zebrania dokumentów dotyczących dochodów, danych osobowych oraz wcześniejszych rozliczeń podatkowych. IRS co roku publikuje kampanię Get Ready, w ramach której udostępnia aktualne informacje, przypomnienia i wskazówki pomocne w przygotowaniu się do sezonu podatkowego. Dobra organizacja dokumentów nie tylko ułatwia dokładne i kompletne rozliczenie, ale również zmniejsza ryzyko błędów, które mogą opóźnić zwrot podatku.

Przygotuj jedno miejsce na dokumenty

Formularze takie jak W-2, 1099 oraz inne dokumenty podatkowe zaczynają trafiać do podatników już na początku roku. Zamiast odkładać je przypadkowo, warto od razu stworzyć jedno dedykowane miejsce – może to być teczka papierowa lub folder cyfrowy.

Pamiętaj również o zgromadzeniu numerów Social Security, danych kont bankowych, informacji o innych źródłach dochodu, ubezpieczeniu zdrowotnym oraz zeszłorocznego zeznania podatkowego, które może być pomocne jako punkt odniesienia.

Poznaj najważniejsze zmiany w przepisach podatkowych

Przygotowując się do złożenia zeznania podatkowego za 2025 rok, warto już teraz spojrzeć w przyszłość i zaplanować podatki na 2026 rok. Nowe przepisy zawarte w ustawie One Big Beautiful Bill Act (OBBBA) mają istotny wpływ na planowanie podatkowe.

Dla roku podatkowego 2025 (rozliczanego w 2026 roku) podwyższono standardową ulgę podatkową do:

31 500 USD – dla małżeństw rozliczających się wspólnie

15 750 USD – dla osób samotnych oraz małżonków rozliczających się osobno

23 625 USD – dla osób rozliczających się jako head of household

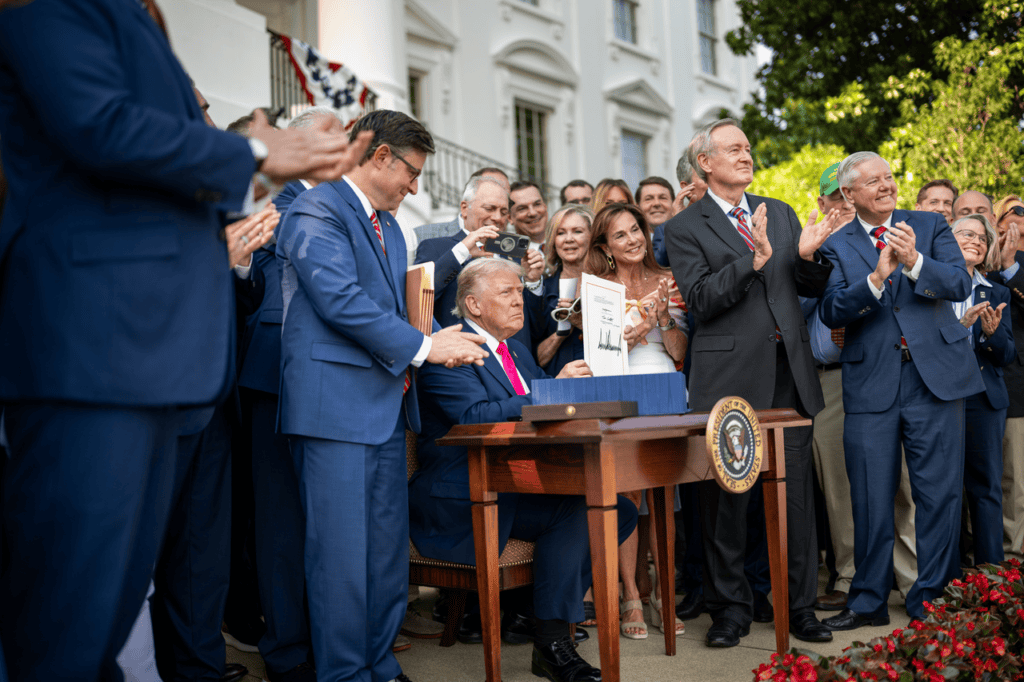

Prezydent Trump podpisuje ustawę One Big Beautiful Bill Act na trawniku przed Białym Domem 4 lipca 2025 r.

W 2026 roku kwoty te wzrosną jeszcze bardziej:

32 200 USD, 16 200 USD oraz 24 150 USD odpowiednio

Znajomość tych wartości już teraz jest kluczowa, ponieważ wpływają one bezpośrednio na wysokość dochodu podlegającego opodatkowaniu i pomagają zdecydować, czy bardziej opłacalne będzie skorzystanie z ulgi standardowej czy rozliczanie kosztów szczegółowych (itemized deductions).

Sprawdź zaliczki i potrącenia podatkowe

To idealny moment, aby przyjrzeć się potrąceniom podatkowym na formularzu W-4 lub wysokości zaliczek na podatek. Wczesna korekta może pomóc równomiernie rozłożyć obciążenia podatkowe w ciągu roku i zmniejszyć ryzyko niedopłaty oraz ewentualnych kar. Nawet jeśli w poprzednim roku otrzymałeś duży zwrot lub musiałeś dopłacić podatek, warto teraz przeanalizować swoją sytuację, aby uniknąć niespodzianek.

Monitoruj ulgi i kredyty podatkowe oraz maksymalizuj składki emerytalne

Regularne śledzenie ulg podatkowych ułatwia późniejsze rozliczenie. Koszty związane z biurem domowym, darowiznami charytatywnymi, edukacją czy opieką nad dziećmi wymagają odpowiedniej dokumentacji, której lepiej nie szukać w ostatniej chwili. Dodatkowo rozpoczęcie lub zwiększenie wpłat na IRA, 401(k) czy HSA może pomóc obniżyć dochód podlegający opodatkowaniu i jednocześnie dać Twoim oszczędnościom więcej czasu na wzrost.

Rozważ wsparcie profesjonalisty

Jeśli Twoja sytuacja podatkowa jest bardziej złożona, warto skonsultować się z doradcą podatkowym lub finansowym. Większość kontroli podatkowych wynika z prostych błędów – brakujących formularzy, niezgodności w dochodach, błędnych numerów Social Security czy zbyt wczesnego złożenia zeznania. Współpraca z profesjonalistą pomaga uniknąć takich pomyłek, zachować porządek w dokumentach i w pełni wykorzystać dostępne ulgi.

Zadbaj o spokojny sezon podatkowy

Sezon podatkowy nie musi oznaczać stresu. Skontaktuj się z nami już dziś, aby wspólnie przeanalizować Twój plan finansowy i emerytalny oraz omówić indywidualne strategie, które pomogą Ci lepiej przygotować się na nadchodzące rozliczenia.

Jeśli potrzebujecie Państwo pomocy w zaplanowania swojej emerytury oraz opracowaniu planu ochrony przed ryzykiem rynkowym, zapraszamy do Kaizen Wealth Advisors. Zadzwoń pod 847-312-3454 lub odwiedź ZaplanujFinanse.com

Nasza firma już od ponad 17 lat zajmuje się planowaniem inwestycyjnym i emerytalnym, działa w oparciu o fiduciary duty czyli zawsze dbamy o najlepszy interes naszych klientów.

Współpracujemy z wieloma różnymi firmami i mamy do dyspozycji dużo większy wachlarz strategii i produktów finansowych, niż takie instytucje jak banki czy unie kredytowe. Dzięki temu możemy zaoferować optymalne rozwiązania inwestycyjne i dopasować je do indywidualnych potrzeb każdego klienta.

Pamiętajcie państwo, że kluczem do sukcesu emerytalnego jest właściwa edukacja i zrozumienie wszystkich dostępnych opcji.

Zachęcamy również do polubienia naszej strony na Facebooku: ZAPLANUJ FINANSE oraz śledzenia naszego bloga na You Tubie i Spotify: ZAPLANUJ FINANSE, gdzie na bieżąco doradzamy i informujemy o wszelkich nowościach ze świata finansów.

Dariusz Godlewski

Kaizen Wealth Advisors

847-312-3454

www.ZaplanujFinanse.com

*Investment advisory services offered through Brookstone Capital Management, LLC (BCM), a registered investment advisor. BCM and Kaizen Wealth Advisors are independent of each other Insurance products and services are offered and sold through individually licensed and appointed agents. This article is not to be construed as investment advice. It is provided for informational purposes only and it should not be relied upon. It is recommended that you check with your financial advisor, tax professional and legal professionals when making any investment or any change to your investment portfolio. Your investments, insurance and savings vehicles should match your risk tolerance and be suitable as well as what’s best for your personal financial situation.

Foto: Andrzej Baraniak, The White House, istock/phakphum patjangkata/brizmaker/

Zaplanuj finanse

RMD bez stresu – Co każdy emeryt powinien wiedzieć!

Wiele osób nie do końca rozumie zasady dotyczące wymaganych minimalnych wypłat (RMD), dlatego chcemy rozwiać najczęstsze wątpliwości. Przede wszystkim – To na Tobie spoczywa obowiązek dopilnowania, aby wypłaty zostały dokonane w terminie, w odpowiedniej kwocie i z właściwych kont. Oczywiście, możesz zawsze skontaktować się z nami – chętnie pomożemy przeanalizować Twoją indywidualną sytuację.

Podstawowe informacje o RMD

1) RMD nie są wykonywane automatycznie i nie wszystkie instytucje finansowe wysyłają przypomnienia. Emeryci muszą samodzielnie pilnować wypłat.

2) RMD należy pobierać każdego roku po ukończeniu 73 lat ze wszystkich tradycyjnych kont emerytalnych, takich jak: IRA, 401(k), 403(b), 457(b), TSP, SEP IRA, SIMPLE IRA oraz podobnych kont.

3) Termin na pobranie rocznego RMD to 31 grudnia, a nie 15 kwietnia. Spóźnienie może skutkować karą 25% plus należny podatek dochodowy.

4) Osoby pobierające pierwsze RMD mogą zrobić to do 1 kwietnia roku następującego po roku, w którym ukończyły 73 lata.

5) RMD podlegają opodatkowaniu według zwykłych stawek podatkowych oraz są doliczane do tzw. dochodu łącznego (provisional income) dla celów podatkowych Social Security.

6) Pierwsze środki wypłacone z kwalifikowanych kont emerytalnych w danym roku są traktowane jako RMD – co jest szczególnie ważne przy planowaniu konwersji Roth.

7) Zasady pobierania RMD z wielu kont różnią się w zależności od rodzaju konta:

- Tradycyjne IRA można sumować i pobrać całą kwotę z jednego z nich.

- W przypadku 401(k) i 457(b) wypłaty należy obliczać i pobierać osobno z każdego konta. (Dlatego wiele osób decyduje się na konsolidację kont).

- 403(b) można łączyć między sobą, ale już nie z IRA ani 401(k).

- Małżonkowie nie mogą sumować swoich RMD – każdy pobiera je ze swoich własnych kont.

- W przypadku dziedziczonych IRA – RMDs można łączyć tylko wtedy, gdy pochodzą od tego samego zmarłego właściciela.

8) Błędne obliczenia, opóźnione wypłaty lub pobranie środków z niewłaściwego konta mogą skutkować karą 25% plus podatkiem dochodowym.

9) Ustawa SECURE, obowiązująca od 1 stycznia 2020 r., wprowadziła znaczące zmiany w zasadach RMD, a wielu spadkobierców wciąż nie jest świadomych nowych obowiązków.

- Spadkobiercy – dzieci lub dalsza rodzina, muszą pobierać RMD i opróżnić konto w ciągu 10 lat od dziedziczenia.

- Małżonkowie również podlegają RMD.

- IRS stosuje różne tabele do obliczania wysokości RMD.

10) Jeśli przekazujesz darowizny na cele charytatywne, możesz przeznaczyć całość lub część swojego RMD bezpośrednio na wybraną organizację non-profit. Nazywa się to qualified charitable distribution (QCD) i może obniżyć Twój dochód do opodatkowania.

Uwaga: niektóre instytucje nie oznaczają na formularzu 1099, że była to darowizna – dlatego to Ty musisz zadbać o prawidłowe rozliczenie jej w podatkach.

Warto współpracować z doradcą finansowym, aby uniknąć najczęstszych i kosztownych błędów związanych z RMD. Skontaktuj się z nami i chętnie pomożemy przeanalizować Twoją indywidualną sytuację.

Jeśli potrzebujecie Państwo pomocy w zaplanowania swojej emerytury oraz opracowaniu planu ochrony przed ryzykiem rynkowym, zapraszamy do Kaizen Wealth Advisors. Zadzwoń pod 847-312-3454 lub odwiedź ZaplanujFinanse.com

Nasza firma już od ponad 17 lat zajmuje się planowaniem inwestycyjnym i emerytalnym, działa w oparciu o fiduciary duty czyli zawsze dbamy o najlepszy interes naszych klientów.

Współpracujemy z wieloma różnymi firmami i mamy do dyspozycji dużo większy wachlarz strategii i produktów finansowych, niż takie instytucje jak banki czy unie kredytowe. Dzięki temu możemy zaoferować optymalne rozwiązania inwestycyjne i dopasować je do indywidualnych potrzeb każdego klienta.

Pamiętajcie państwo, że kluczem do sukcesu emerytalnego jest właściwa edukacja i zrozumienie wszystkich dostępnych opcji.

Zachęcamy również do polubienia naszej strony na Facebooku: ZAPLANUJ FINANSE oraz śledzenia naszego bloga na You Tubie i Spotify: ZAPLANUJ FINANSE, gdzie na bieżąco doradzamy i informujemy o wszelkich nowościach ze świata finansów.

Dariusz Godlewski

Kaizen Wealth Advisors

847-312-3454

www.ZaplanujFinanse.com

*Investment advisory services offered through Brookstone Capital Management, LLC (BCM), a registered investment advisor. BCM and Kaizen Wealth Advisors are independent of each other Insurance products and services are offered and sold through individually licensed and appointed agents. This article is not to be construed as investment advice. It is provided for informational purposes only and it should not be relied upon. It is recommended that you check with your financial advisor, tax professional and legal professionals when making any investment or any change to your investment portfolio. Your investments, insurance and savings vehicles should match your risk tolerance and be suitable as well as what’s best for your personal financial situation.

Foto: istock/pinkomelet/

-

News Chicago3 tygodnie temu

News Chicago3 tygodnie temuRodzina i przyjaciele pożegnali Austina Stanka podczas ogłoszenia wyroku dla kobiety, która go potrąciła

-

GOŚCIE BUDZIK MORNING SHOW3 tygodnie temu

GOŚCIE BUDZIK MORNING SHOW3 tygodnie temu50 lat Naszej Unii: Świętujemy wielki sukces polonijnej instytucji

-

News Chicago4 tygodnie temu

News Chicago4 tygodnie temuJohnson: Policja Chicago będzie kontrolować działania służb federalnych

-

News USA6 dni temu

News USA6 dni temu„Wygrywamy tak bardzo”: Donald Trump wygłosił najdłuższe do tej pory Orędzie

-

News USA5 dni temu

News USA5 dni temuAdministracja federalna wstrzymuje część środków Medicaid dla Minnesoty

-

Kościół3 tygodnie temu

Kościół3 tygodnie temuZamknięto etap diecezjalny procesu kanonizacyjnego siostry Mary Thei Bowman

-

News USA4 tygodnie temu

News USA4 tygodnie temuPrezydent Donald Trump o wierze, modlitwie i „ponownym oddaniu Ameryki Bogu”

-

Polonia Amerykańska1 tydzień temu

Polonia Amerykańska1 tydzień temuObchody Dnia Gen. Kazimierza Pułaskiego w Związku Podhalan w Północnej Ameryce