Zaplanuj finanse

Ważne decyzje finansowe i podatkowe, które warto rozważyć jeszcze w tym roku!

Grudzień to intensywny miesiąc pełen przygotowań do nadchodzących uroczystości rodzinnych, w tym przedświątecznym zabieganiu bardzo łatwo jest zapomnieć o ważnych sprawach, które powinny być załatwione jeszcze przed końcem roku! Dotyczy to też naszych finansów i planowania emerytalnego. Oto najważniejsze zagadnienia, o których powinniśmy pamiętać!

1. RMDs (Required Minimum Distributions)

Do końca grudnia musimy zrealizować nasze RMD (Required Minimum Distributions) na 2024 rok. Są to wymagane minimalne wypłaty z naszych planów emerytalnych, które należy dokonywać każdego roku po ukończeniu 73 lat. Jeżeli tego nie zrobimy, ponosimy karę w wysokości 25% od wymaganej kwoty, więc lepiej tego nie przegapić.

W celu obliczenia wysokości RMD każde konto emerytalne musi być rozpatrywane indywidualnie, ale już wszystkie wyliczone RMDs możemy skumulować i zrealizować jako jedna wypłata z wybranego konta. Tego typu działanie zdecydowanie ułatwia proces wypłacania, możemy z niego jednak skorzystać tylko wtedy, gdy mamy tego samego rodzaju plany emerytalne. Nie możemy na przykład połączyć wypłat z kont IRA i 401k, muszą być one dokonywane oddzielnie.

Na szczególną uwagę zasługuje pierwsze RMD, gdyż możemy opóźnić jego realizację do 1 kwietnia następnego roku. Należy tylko wtedy pamiętać, że w konsekwencji tego odroczenia, w kolejnym roku będą czekały nas dwie wypłaty RMD: bieżąca i ta zaległa, co może okazać się nie dla wszystkich korzystne ze względów podatkowych. Wszystko zależy oczywiście od naszej indywidualnej sytuacji, którą warto przeanalizować i skonsultować ze specjalistą, zanim podejmiemy jakiekolwiek kroki.

2. Odkładaj maksymalne składki na konta emerytalne

Do końca roku 2024 również powinny być dokonane kontrybucje na nasze konta 401k lub inne plany sponsorowane przez naszych pracodawców. W przypadku planów IRA mamy czas do 15 kwietnia 2025 roku, ale na konta 401k nasze składki muszą wpłynąć jeszcze w tym roku. Jeśli macie Państwo ukończone 50 lat możecie odłożyć do $30,500, natomiast poniżej 50 lat, limit ten wynosi $23,000 rocznie.

Plany 401K są bardzo często podstawowym źródłem utrzymania na emeryturze, nie zapomnijmy więc o maksymalnym wykorzystaniu tego narzędzia.

Tradycyjne konto IRA to indywidualne konto emerytalne, niezależne od pracodawcy, które umożliwia nam oszczędzanie na emeryturę, jeśli tylko wykazujemy dochód. Składki IRA też odliczamy od swoich podatków. W 2024 roku możemy wpłacić do $7000 gdy nie mamy 50 lat lub $8000 po ich skończeniu.

3. Konwersje Roth

Końcówka roku to też idealny moment, aby rozważyć różnego rodzaju ruchy strategiczne, które pomogą nam zaoszczędzić na podatkach. Należą do nich tzw. Roth Conversions, dzięki którym dokonujemy konwersji tradycyjnego konta emerytalnego na konto ROTH.

Warto tu podkreślić, że nie ma żadnych ograniczeń dochodowych, możemy więc przeliczyć dowolną kwotę na konto Roth.

Decydując się na taką zmianę musimy oczywiście zapłacić podatek, ale gdy to już nastąpi, nasze pieniądze będą wzrastały bez obciążenia podatkowego. Biorąc pod uwagę fakt, ze obecnie obowiązują jedne z najniższych stawek podatkowych w historii, jest to bardzo korzystna opcja, dzięki której możemy zminimalizować lub całkowicie wyeliminować nasze podatki na emeryturze.

4. Odpisywanie strat podatkowych

Tax-loss harvesting czyli zbieranie strat podatkowych to strategia zwykle stosowana przez inwestorów, którzy ponieśli straty w swoich inwestycjach. Polega na sprzedaży tych pozycji, gdy są one na niższym poziomie, realizacji straty, a następnie wykorzystaniu tych strat do zrekompensowania zysków podlegających opodatkowaniu.

W danym roku inwestorzy mogą odpisać straty do $3,000, aby obniżyć dochód podlegający opodatkowaniu. Straty te mogą też zostać przeniesione na przyszłe lata.

Często inwestycje są sprzedawane podczas dekoniunktury na rynku, a następnie dochody są ponownie inwestowane w nową alokację. Zawsze radzimy konsultować się i ściśle współpracować ze swoim doradcą finansowym, który rozumie nasze cele i potrzeby.

5. Darowizny i Prezenty

„Gifting” czyli dzielenie się prezentami jest bardzo przydatne zwłaszcza teraz w sezonie świątecznym. Jeżeli zrobimy to umiejętnie, nasze prezenty przyniosą korzyści nie tylko odbiorcom, ale również nam jako ofiarodawcom. Planując podarowanie prezentu w formie gotówki, nie powinniśmy przekroczyć limitu $18,000, aby nie ponieść konsekwencji podatkowych.

Dużą popularnością cieszą się również charytatywne darowizny. Główną ich zaletą jest nasza satysfakcja z możliwości pomocy organizacjom, które są bliskie naszemu sercu i pozytywnie wpływają na życie wielu ludzi. Ale to nie wszystko, w wielu przypadkach obdarowując innych można też skorzystać finansowo, a mianowicie przekazany prezent odliczyć sobie od podatku.

Darowizna na cele charytatywne może więc stać się bardzo efektywną i cenną częścią planu emerytalnego.

Do końca roku pozostało niewiele! Jest to idealny moment, aby przyjrzeć się swojej sytuacji i podjąć ważne decyzje, dzięki którym pozytywnie wpłyniemy na naszą przyszłość finansową i emeryturę.

Po więcej informacji skontaktuj się z nami: 847-312-3454

Jeśli macie państwo dodatkowe pytania, zapraszamy do Financial Wealth Alliance. Nasza firma już od ponad 15 lat zajmuje się planowaniem inwestycyjnym i emerytalnym, działa w oparciu o fiduciary duty czyli zawsze stara się zaproponować najbardziej korzystne dla danego klienta rozwiązania i dopasować je do jego potrzeb.

Współpracujemy z wieloma różnymi firmami i mamy do dyspozycji dużo większy wachlarz strategii i produktów finansowych, niż takie instytucje jak banki czy unie kredytowe. Dzięki temu możemy zaoferować optymalne rozwiązania inwestycyjne i dopasować je do indywidualnych potrzeb każdego klienta.

Pamiętajcie państwo, że kluczem do sukcesu emerytalnego jest właściwa edukacja i zrozumienie wszystkich dostępnych opcji.

Zachęcamy również do polubienia naszej strony na Facebooku: ZAPLANUJ FINANSE oraz śledzenia naszego bloga na You Tubie: ZAPLANUJ FINANSE, gdzie na bieżąco doradzamy i informujemy o wszelkich nowościach ze świata finansów.

Dariusz Godlewski

Financial Wealth Alliance

847-312-3454

www.ZaplanujFinanse.com

*Artykuł ten ma charakter wyłącznie informacyjny i nie należy go traktować jako porady finansowej, podatkowej ani prawnej.*Investment advisory services offered through Brookstone Capital Management, LLC (BCM), a registered investment advisor. BCM and Financial Wealth Alliance are independent of each other Insurance products and services are offered and sold through individually licensed and appointed agents. This article is not to be construed as investment advice. It is provided for informational purposes only and it should not be relied upon. It is recommended that you check with your financial advisor, tax professional and legal professionals when making any investment or any change to your investment portfolio. Your investments, insurance and savings vehicles should match your risk tolerance and be suitable as well as what’s best for your personal financial situation.

Foto: Andrzej Baraniak, istock/Zolak/zimmytws/Boy Wirat/artursfoto/Jacob Wackerhausen/

Zaplanuj finanse

Jak przygotować się do nadchodzącego sezonu podatkowego?

Choć wielu z nas wciąż dochodzi do siebie po świątecznym zamieszaniu, sezon podatkowy zbliża się szybciej, niż się wydaje. Wczesne przygotowanie daje Ci zdecydowanie lepszą pozycję – pozwala uniknąć kar, odsetek oraz stresu związanego z ostatnią chwilą przed terminem 15 kwietnia. Poniżej znajdziesz praktyczną checklistę, która pomoże Ci uporządkować dokumenty i przygotować się do rozliczenia podatkowego w sposób spokojny i przemyślany.

Zbierz i uporządkuj dokumenty podatkowe

Rozpocznij od zebrania dokumentów dotyczących dochodów, danych osobowych oraz wcześniejszych rozliczeń podatkowych. IRS co roku publikuje kampanię Get Ready, w ramach której udostępnia aktualne informacje, przypomnienia i wskazówki pomocne w przygotowaniu się do sezonu podatkowego. Dobra organizacja dokumentów nie tylko ułatwia dokładne i kompletne rozliczenie, ale również zmniejsza ryzyko błędów, które mogą opóźnić zwrot podatku.

Przygotuj jedno miejsce na dokumenty

Formularze takie jak W-2, 1099 oraz inne dokumenty podatkowe zaczynają trafiać do podatników już na początku roku. Zamiast odkładać je przypadkowo, warto od razu stworzyć jedno dedykowane miejsce – może to być teczka papierowa lub folder cyfrowy.

Pamiętaj również o zgromadzeniu numerów Social Security, danych kont bankowych, informacji o innych źródłach dochodu, ubezpieczeniu zdrowotnym oraz zeszłorocznego zeznania podatkowego, które może być pomocne jako punkt odniesienia.

Poznaj najważniejsze zmiany w przepisach podatkowych

Przygotowując się do złożenia zeznania podatkowego za 2025 rok, warto już teraz spojrzeć w przyszłość i zaplanować podatki na 2026 rok. Nowe przepisy zawarte w ustawie One Big Beautiful Bill Act (OBBBA) mają istotny wpływ na planowanie podatkowe.

Dla roku podatkowego 2025 (rozliczanego w 2026 roku) podwyższono standardową ulgę podatkową do:

31 500 USD – dla małżeństw rozliczających się wspólnie

15 750 USD – dla osób samotnych oraz małżonków rozliczających się osobno

23 625 USD – dla osób rozliczających się jako head of household

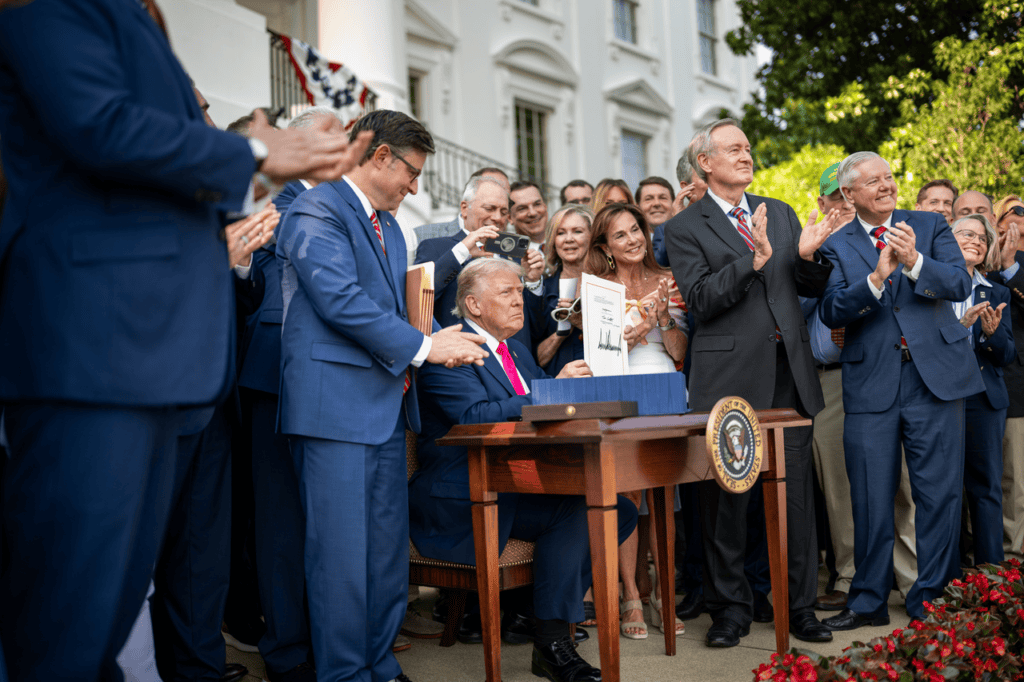

Prezydent Trump podpisuje ustawę One Big Beautiful Bill Act na trawniku przed Białym Domem 4 lipca 2025 r.

W 2026 roku kwoty te wzrosną jeszcze bardziej:

32 200 USD, 16 200 USD oraz 24 150 USD odpowiednio

Znajomość tych wartości już teraz jest kluczowa, ponieważ wpływają one bezpośrednio na wysokość dochodu podlegającego opodatkowaniu i pomagają zdecydować, czy bardziej opłacalne będzie skorzystanie z ulgi standardowej czy rozliczanie kosztów szczegółowych (itemized deductions).

Sprawdź zaliczki i potrącenia podatkowe

To idealny moment, aby przyjrzeć się potrąceniom podatkowym na formularzu W-4 lub wysokości zaliczek na podatek. Wczesna korekta może pomóc równomiernie rozłożyć obciążenia podatkowe w ciągu roku i zmniejszyć ryzyko niedopłaty oraz ewentualnych kar. Nawet jeśli w poprzednim roku otrzymałeś duży zwrot lub musiałeś dopłacić podatek, warto teraz przeanalizować swoją sytuację, aby uniknąć niespodzianek.

Monitoruj ulgi i kredyty podatkowe oraz maksymalizuj składki emerytalne

Regularne śledzenie ulg podatkowych ułatwia późniejsze rozliczenie. Koszty związane z biurem domowym, darowiznami charytatywnymi, edukacją czy opieką nad dziećmi wymagają odpowiedniej dokumentacji, której lepiej nie szukać w ostatniej chwili. Dodatkowo rozpoczęcie lub zwiększenie wpłat na IRA, 401(k) czy HSA może pomóc obniżyć dochód podlegający opodatkowaniu i jednocześnie dać Twoim oszczędnościom więcej czasu na wzrost.

Rozważ wsparcie profesjonalisty

Jeśli Twoja sytuacja podatkowa jest bardziej złożona, warto skonsultować się z doradcą podatkowym lub finansowym. Większość kontroli podatkowych wynika z prostych błędów – brakujących formularzy, niezgodności w dochodach, błędnych numerów Social Security czy zbyt wczesnego złożenia zeznania. Współpraca z profesjonalistą pomaga uniknąć takich pomyłek, zachować porządek w dokumentach i w pełni wykorzystać dostępne ulgi.

Zadbaj o spokojny sezon podatkowy

Sezon podatkowy nie musi oznaczać stresu. Skontaktuj się z nami już dziś, aby wspólnie przeanalizować Twój plan finansowy i emerytalny oraz omówić indywidualne strategie, które pomogą Ci lepiej przygotować się na nadchodzące rozliczenia.

Jeśli potrzebujecie Państwo pomocy w zaplanowania swojej emerytury oraz opracowaniu planu ochrony przed ryzykiem rynkowym, zapraszamy do Kaizen Wealth Advisors. Zadzwoń pod 847-312-3454 lub odwiedź ZaplanujFinanse.com

Nasza firma już od ponad 17 lat zajmuje się planowaniem inwestycyjnym i emerytalnym, działa w oparciu o fiduciary duty czyli zawsze dbamy o najlepszy interes naszych klientów.

Współpracujemy z wieloma różnymi firmami i mamy do dyspozycji dużo większy wachlarz strategii i produktów finansowych, niż takie instytucje jak banki czy unie kredytowe. Dzięki temu możemy zaoferować optymalne rozwiązania inwestycyjne i dopasować je do indywidualnych potrzeb każdego klienta.

Pamiętajcie państwo, że kluczem do sukcesu emerytalnego jest właściwa edukacja i zrozumienie wszystkich dostępnych opcji.

Zachęcamy również do polubienia naszej strony na Facebooku: ZAPLANUJ FINANSE oraz śledzenia naszego bloga na You Tubie i Spotify: ZAPLANUJ FINANSE, gdzie na bieżąco doradzamy i informujemy o wszelkich nowościach ze świata finansów.

Dariusz Godlewski

Kaizen Wealth Advisors

847-312-3454

www.ZaplanujFinanse.com

*Investment advisory services offered through Brookstone Capital Management, LLC (BCM), a registered investment advisor. BCM and Kaizen Wealth Advisors are independent of each other Insurance products and services are offered and sold through individually licensed and appointed agents. This article is not to be construed as investment advice. It is provided for informational purposes only and it should not be relied upon. It is recommended that you check with your financial advisor, tax professional and legal professionals when making any investment or any change to your investment portfolio. Your investments, insurance and savings vehicles should match your risk tolerance and be suitable as well as what’s best for your personal financial situation.

Foto: Andrzej Baraniak, The White House, istock/phakphum patjangkata/brizmaker/

Zaplanuj finanse

RMD bez stresu – Co każdy emeryt powinien wiedzieć!

Wiele osób nie do końca rozumie zasady dotyczące wymaganych minimalnych wypłat (RMD), dlatego chcemy rozwiać najczęstsze wątpliwości. Przede wszystkim – To na Tobie spoczywa obowiązek dopilnowania, aby wypłaty zostały dokonane w terminie, w odpowiedniej kwocie i z właściwych kont. Oczywiście, możesz zawsze skontaktować się z nami – chętnie pomożemy przeanalizować Twoją indywidualną sytuację.

Podstawowe informacje o RMD

1) RMD nie są wykonywane automatycznie i nie wszystkie instytucje finansowe wysyłają przypomnienia. Emeryci muszą samodzielnie pilnować wypłat.

2) RMD należy pobierać każdego roku po ukończeniu 73 lat ze wszystkich tradycyjnych kont emerytalnych, takich jak: IRA, 401(k), 403(b), 457(b), TSP, SEP IRA, SIMPLE IRA oraz podobnych kont.

3) Termin na pobranie rocznego RMD to 31 grudnia, a nie 15 kwietnia. Spóźnienie może skutkować karą 25% plus należny podatek dochodowy.

4) Osoby pobierające pierwsze RMD mogą zrobić to do 1 kwietnia roku następującego po roku, w którym ukończyły 73 lata.

5) RMD podlegają opodatkowaniu według zwykłych stawek podatkowych oraz są doliczane do tzw. dochodu łącznego (provisional income) dla celów podatkowych Social Security.

6) Pierwsze środki wypłacone z kwalifikowanych kont emerytalnych w danym roku są traktowane jako RMD – co jest szczególnie ważne przy planowaniu konwersji Roth.

7) Zasady pobierania RMD z wielu kont różnią się w zależności od rodzaju konta:

- Tradycyjne IRA można sumować i pobrać całą kwotę z jednego z nich.

- W przypadku 401(k) i 457(b) wypłaty należy obliczać i pobierać osobno z każdego konta. (Dlatego wiele osób decyduje się na konsolidację kont).

- 403(b) można łączyć między sobą, ale już nie z IRA ani 401(k).

- Małżonkowie nie mogą sumować swoich RMD – każdy pobiera je ze swoich własnych kont.

- W przypadku dziedziczonych IRA – RMDs można łączyć tylko wtedy, gdy pochodzą od tego samego zmarłego właściciela.

8) Błędne obliczenia, opóźnione wypłaty lub pobranie środków z niewłaściwego konta mogą skutkować karą 25% plus podatkiem dochodowym.

9) Ustawa SECURE, obowiązująca od 1 stycznia 2020 r., wprowadziła znaczące zmiany w zasadach RMD, a wielu spadkobierców wciąż nie jest świadomych nowych obowiązków.

- Spadkobiercy – dzieci lub dalsza rodzina, muszą pobierać RMD i opróżnić konto w ciągu 10 lat od dziedziczenia.

- Małżonkowie również podlegają RMD.

- IRS stosuje różne tabele do obliczania wysokości RMD.

10) Jeśli przekazujesz darowizny na cele charytatywne, możesz przeznaczyć całość lub część swojego RMD bezpośrednio na wybraną organizację non-profit. Nazywa się to qualified charitable distribution (QCD) i może obniżyć Twój dochód do opodatkowania.

Uwaga: niektóre instytucje nie oznaczają na formularzu 1099, że była to darowizna – dlatego to Ty musisz zadbać o prawidłowe rozliczenie jej w podatkach.

Warto współpracować z doradcą finansowym, aby uniknąć najczęstszych i kosztownych błędów związanych z RMD. Skontaktuj się z nami i chętnie pomożemy przeanalizować Twoją indywidualną sytuację.

Jeśli potrzebujecie Państwo pomocy w zaplanowania swojej emerytury oraz opracowaniu planu ochrony przed ryzykiem rynkowym, zapraszamy do Kaizen Wealth Advisors. Zadzwoń pod 847-312-3454 lub odwiedź ZaplanujFinanse.com

Nasza firma już od ponad 17 lat zajmuje się planowaniem inwestycyjnym i emerytalnym, działa w oparciu o fiduciary duty czyli zawsze dbamy o najlepszy interes naszych klientów.

Współpracujemy z wieloma różnymi firmami i mamy do dyspozycji dużo większy wachlarz strategii i produktów finansowych, niż takie instytucje jak banki czy unie kredytowe. Dzięki temu możemy zaoferować optymalne rozwiązania inwestycyjne i dopasować je do indywidualnych potrzeb każdego klienta.

Pamiętajcie państwo, że kluczem do sukcesu emerytalnego jest właściwa edukacja i zrozumienie wszystkich dostępnych opcji.

Zachęcamy również do polubienia naszej strony na Facebooku: ZAPLANUJ FINANSE oraz śledzenia naszego bloga na You Tubie i Spotify: ZAPLANUJ FINANSE, gdzie na bieżąco doradzamy i informujemy o wszelkich nowościach ze świata finansów.

Dariusz Godlewski

Kaizen Wealth Advisors

847-312-3454

www.ZaplanujFinanse.com

*Investment advisory services offered through Brookstone Capital Management, LLC (BCM), a registered investment advisor. BCM and Kaizen Wealth Advisors are independent of each other Insurance products and services are offered and sold through individually licensed and appointed agents. This article is not to be construed as investment advice. It is provided for informational purposes only and it should not be relied upon. It is recommended that you check with your financial advisor, tax professional and legal professionals when making any investment or any change to your investment portfolio. Your investments, insurance and savings vehicles should match your risk tolerance and be suitable as well as what’s best for your personal financial situation.

Foto: istock/pinkomelet/

Zaplanuj finanse

Czy warto mieć ubezpieczenie na opiekę długoterminową?

Temat ubezpieczenia długoterminowej opieki (LTC – Long-Term Care) od lat budzi wiele pytań i wątpliwości. Co jeśli okaże się, że nigdy go nie potrzebujesz? Czy to znaczy, że pieniądze zostały zmarnowane? Jak je sfinansować? I wreszcie — czy naprawdę warto?

To wszystko są bardzo trafne pytania. Jednak warto pamiętać o jednej rzeczy — czekanie może kosztować więcej. Wraz z wiekiem składki zwykle rosną, a zmiany w stanie zdrowia mogą utrudnić uzyskanie ochrony. Trudno to sobie wyobrazić, ale statystyki pokazują, że osoba, która kończy dziś 65 lat, ma 70% szans na potrzebę jakiejś formy długoterminowej opieki. Przy takich liczbach warto przyjrzeć się temu tematowi bliżej.

Na czym polega ubezpieczenie LTC?

Ubezpieczenie długoterminowej opieki zostało stworzone po to, by pokrywać koszty usług, których nie obejmuje tradycyjne ubezpieczenie zdrowotne ani Medicare — takich jak opieka pielęgnacyjna czy pomoc osobista. Polisa może pokrywać koszty pobytu w domu opieki, w ośrodku assisted living lub opieki domowej, w tym zarówno podstawowe, jak i medyczne usługi.

Na przykład ubezpieczenie z opcją opieki domowej może obejmować pomoc w kąpieli, gotowaniu, jedzeniu, przyjmowaniu leków, a także rehabilitację czy fizjoterapię.

Trzeba pamiętać, że Medicaid pokrywa koszty długoterminowej opieki tylko w bardzo ograniczonych przypadkach — zwykle dla osób o niskich dochodach i ograniczonych aktywach. Istnieją możliwości ochrony majątku poprzez fundusze powiernicze, jednak program Medicaid ma tzw. pięcioletni okres wsteczny, w którym analizowane są wszystkie transfery majątku.

W praktyce oznacza to, że senior może posiadać maksymalnie 2 000 USD aktywów płynnych, aby się kwalifikować. W skrajnych przypadkach zdarza się nawet, że małżonkowie są zmuszeni do rozwodu, by chronić majątek zdrowego partnera. Co więcej, program Medicaid podlega zmianom politycznym i może być ograniczany w finansowaniu.

Dlatego planowanie opieki długoterminowej staje się dziś ważniejsze niż kiedykolwiek wcześniej.

Rodzaje ubezpieczeń LTC

Zazwyczaj wyróżniamy dwa główne typy:

- Tradycyjne ubezpieczenie LTC, działające na zasadzie „wykorzystaj lub stracisz” – jeśli nie skorzystasz, składki przepadają.

- Polisy hybrydowe, łączące ubezpieczenie LTC z polisą na życie. W takim wariancie możesz wykorzystać część świadczenia z polisy na życie, by pokryć koszty opieki długoterminowej. Jeśli z niej nie skorzystasz, środki trafiają do beneficjentów po śmierci.

W niektórych przypadkach nawet renty (annuity) mogą zawierać komponent LTC.

Świadczenia są wypłacane, gdy ubezpieczony nie jest w stanie samodzielnie wykonywać co najmniej dwóch podstawowych czynności życia codziennego (ADL), takich jak jedzenie, kąpiel czy ubieranie się. Większość polis ma tzw. elimination period – czyli czas, który musi upłynąć, zanim zacznie się wypłata świadczeń.

Na co zwrócić uwagę

Niektórzy są w stanie samodzielnie sfinansować koszty opieki, jednak warto pamiętać, że według raportu Fidelity z 2024 roku para 65-latków może potrzebować nawet 315 000 USD tylko na koszty opieki zdrowotnej – bez uwzględnienia opieki długoterminowej.

A średni koszt pokoju dwuosobowego w domu opieki przekracza 9 000 USD miesięcznie.

Na decyzję o zakupie wpływają wiek, stan zdrowia, płeć i historia medyczna. Kobiety żyją średnio dłużej i częściej wymagają dłuższej opieki – dlatego składki dla nich są często wyższe. Przy wyborze polisy LTC warto uwzględnić historię zdrowotną w rodzinie – czy zdarzały się przypadki choroby Alzheimera, udaru lub innych schorzeń przewlekłych.

Czy to się opłaca?

Ostatecznie wszystko zależy od indywidualnej sytuacji finansowej i poziomu akceptowanego ryzyka. Ubezpieczenie LTC nie jest rozwiązaniem dla każdego, ale dla wielu — zwłaszcza osób zamożniejszych, które chcą chronić swój majątek i spadkobierców — może być mądrą decyzją.

Najważniejsze to zacząć planować zawczasu, zanim pojawi się potrzeba, i skonsultować się z doradcą finansowym, który pomoże dobrać najlepsze rozwiązanie.

Jeśli potrzebujecie Państwo pomocy w zaplanowania swojej emerytury oraz opracowaniu planu ochrony przed ryzykiem rynkowym, zapraszamy do Kaizen Wealth Advisors. Zadzwoń pod 847-312-3454 lub odwiedź ZaplanujFinanse.com

Nasza firma już od ponad 17 lat zajmuje się planowaniem inwestycyjnym i emerytalnym, działa w oparciu o fiduciary duty czyli zawsze dbamy o najlepszy interes naszych klientów.

Współpracujemy z wieloma różnymi firmami i mamy do dyspozycji dużo większy wachlarz strategii i produktów finansowych, niż takie instytucje jak banki czy unie kredytowe. Dzięki temu możemy zaoferować optymalne rozwiązania inwestycyjne i dopasować je do indywidualnych potrzeb każdego klienta.

Pamiętajcie państwo, że kluczem do sukcesu emerytalnego jest właściwa edukacja i zrozumienie wszystkich dostępnych opcji.

Zachęcamy również do polubienia naszej strony na Facebooku: ZAPLANUJ FINANSE oraz śledzenia naszego bloga na You Tubie i Spotify: ZAPLANUJ FINANSE, gdzie na bieżąco doradzamy i informujemy o wszelkich nowościach ze świata finansów.

Dariusz Godlewski

Kaizen Wealth Advisors

847-312-3454

www.ZaplanujFinanse.com

*Investment advisory services offered through Brookstone Capital Management, LLC (BCM), a registered investment advisor. BCM and Kaizen Wealth Advisors are independent of each other Insurance products and services are offered and sold through individually licensed and appointed agents. This article is not to be construed as investment advice. It is provided for informational purposes only and it should not be relied upon. It is recommended that you check with your financial advisor, tax professional and legal professionals when making any investment or any change to your investment portfolio. Your investments, insurance and savings vehicles should match your risk tolerance and be suitable as well as what’s best for your personal financial situation.

Foto: istock

-

News Chicago3 tygodnie temu

News Chicago3 tygodnie temuRodzina i przyjaciele pożegnali Austina Stanka podczas ogłoszenia wyroku dla kobiety, która go potrąciła

-

News Chicago4 tygodnie temu

News Chicago4 tygodnie temuIllinois na froncie prawnym przeciwko administracji Trumpa: Ponad 50 pozwów

-

News Chicago4 tygodnie temu

News Chicago4 tygodnie temuJohnson: Policja Chicago będzie kontrolować działania służb federalnych

-

GOŚCIE BUDZIK MORNING SHOW3 tygodnie temu

GOŚCIE BUDZIK MORNING SHOW3 tygodnie temu50 lat Naszej Unii: Świętujemy wielki sukces polonijnej instytucji

-

News USA3 dni temu

News USA3 dni temu„Wygrywamy tak bardzo”: Donald Trump wygłosił najdłuższe do tej pory Orędzie

-

Kościół2 tygodnie temu

Kościół2 tygodnie temuZamknięto etap diecezjalny procesu kanonizacyjnego siostry Mary Thei Bowman

-

News USA2 dni temu

News USA2 dni temuAdministracja federalna wstrzymuje część środków Medicaid dla Minnesoty

-

News USA3 tygodnie temu

News USA3 tygodnie temuPrezydent Donald Trump o wierze, modlitwie i „ponownym oddaniu Ameryki Bogu”